Pada tanggal 1 Agustus 2021, berlaku peraturan terbaru yang mengatur dokumen tertentu yang kedudukannya dipersamakan dengan faktur pajak. Peraturan baru ini mencabut dan menggantikan peraturan-peraturan sebelumnya, dan ini wajib diketahui para pelaku usaha yang merupakan pengusaha kena pajak (PKP). Apa saja? Simak pembahasan lengkapnya.

Faktur Pajak dan Pengusaha Kena Pajak

Setiap pengusaha yang telah dikukuhkan sebagai Pengusaha Kena Pajak (PKP) wajib membuat Faktur Pajak atas setiap penyerahan Barang dan/atau Jasa Kena Pajak, ekspor Barang Kena Pajak Tidak Berwujud maupun ekspor Jasa Kena Pajak.

Baca juga: 5 Informasi Penting tentang Faktur Pajak Online

Sesuai ketentuan Pasal 13 UU PPN, Faktur Pajak yang dibuat oleh Pengusaha Kena Pajak ini setidaknya wajib memuat:

- Nama, alamat, dan Nomor Pokok Wajib Pajak yang menyerahkan Barang Kena Pajak atau Jasa Kena Pajak;

- Nama, alamat, dan Nomor Pokok Wajib Pajak pembeli Barang Kena Pajak atau penerima Jasa Kena Pajak;

- Jenis barang atau jasa, jumlah Harga Jual atau Penggantian, dan potongan harga;

- Pajak Pertambahan Nilai yang dipungut;

- Pajak Penjualan atas Barang Mewah yang dipungut;

- Kode, nomor seri, dan tanggal pembuatan Faktur Pajak; dan

- Nama dan tanda tangan yang berhak menandatangani Faktur Pajak

PKP harus memenuhi syarat isi yang tertera di atas, namun bentuk dan ukurannya tidak perlu sama persis seperti yang telah dicontohkan dalam peraturan yang ada (terlampir contoh faktur dalam Peraturan Direktur Jenderal Pajak Nomor PER-24/PJ/2012, yang kini sudah dicabut dan diganti dengan Peraturan Direktur Jenderal Pajak Nomor PER-04/PJ/2020). Sepanjang isi dari faktur pajak telah memenuhi syarat minimal yang memenuhi tujuh unsur informasi sebagaimana yang diatur dalam Pasal 13 UU PPN tersebut, faktur pajak tersebut sudah dapat dikatakan sah.

Untuk mempermudah dalam pembuatan dan pengelolaan faktur pajak, PKP dapat menggunakan fitur e-Faktur OnlinePajak. Silakan di OnlinePajak sekarang untuk mempelajari pembuatan dan pengelolaan faktur dengan lebih mudah.

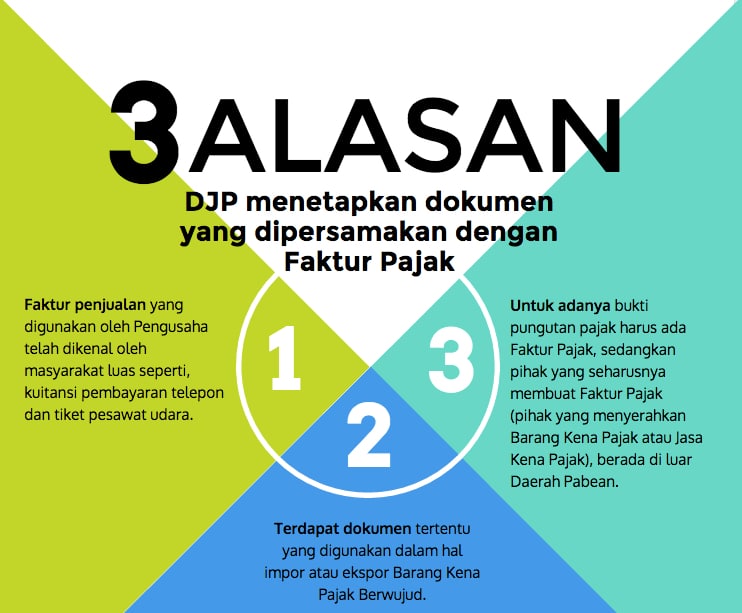

Dalam hal tertentu, Direktur Jenderal Pajak dapat menetapkan dokumen tertentu yang kedudukannya dipersamakan dengan Faktur Pajak. Ketentuan untuk menetapkan dokumen tertentu yang dipersamakan ini diperlukan karena:

Baca juga: Mengenal Dokumen Pelengkap Faktur Pajak

Updated: Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2021

Ketentuan mengenai dokumen yang dipersamakan dengan Faktur Pajak ini ditetapkan dengan Peraturan Direktur Jenderal Pajak. Pada tanggal 1 Agustus 2021, mulai berlaku Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2021, menggantikan peraturan-peraturan sebelumnya, yaitu:

- Peraturan Direktur Jenderal Pajak Nomor PER-13/PJ/2019

- Peraturan Direktur Jenderal Pajak Nomor PER-33/PJ/2014

- Peraturan Direktur Jenderal Pajak Nomor PER-27/PJ/2011

Berdasarkan peraturan terbaru, ada 25 dokumen tertentu yang kedudukannya dipersamakan dengan faktur pajak, di antaranya:

- Surat Perintah Penyerahan Barang (SPPB) yang dibuat/dikeluarkan oleh BULOG/DOLOG untuk penyaluran tepung terigu.

- Bukti tagihan atas penyerahan jasa telekomunikasi oleh perusahaan telekomunikasi.

- Bukti penerimaan pembayaran (setruk) yang dibuat oleh Penyelenggara Distribusi atas penjualan pulsa dan/atau penerimaan komisi/fee terkait dengan distribusi token dan/atau voucher.

- Bukti tagihan atas penyerahan listrik oleh perusahaan listrik.

- Bukti tagihan atas penyerahan BKP dan/atau JKP oleh perusahaan air minum.

- Tiket, tagihan surat muatan udara (airway bill), atau delivery bill, yang dibuat/dikeluarkan untuk penyerahan jasa angkutan udara dalam negeri.

- Nota penjualan jasa yang dibuat/dikeluarkan untuk penyerahan jasa kepelabuhanan.

- Bukti tagihan (trading confirmation) atas penyerahan JKP oleh perantara efek.

- Bukti tagihan atas penyerahan JKP oleh perbankan.

- Dokumen yang digunakan untuk pemesanan pita cukai hasil tembakau (dokumen CK-1).

- SSP untuk pembayaran PPN atas penyerahan BKP melalui juru lelang disertai dengan kutipan risalah lelang, yang merupakan satu kesatuan yang tidak terpisahkan dengan SSP tersebut.

- Pemberitahuan Ekspor Barang yang mencantumkan identitas pemilik barang berupa nama, alamat, dan Nomor Pokok Wajib Pajak (NPWP), yang dilampiri Nota Pelayanan Ekspor, invoice dan bill of lading atau airway bill yang merupakan satu kesatuan yang tidak terpisahkan dengan Pemberitahuan Ekspor Barang tersebut, untuk ekspor BKP.

- Pemberitahuan Ekspor JKP/BKP Tidak Berwujud dan dilampiri dengan invoice yang merupakan satu kesatuan yang tidak terpisahkan dengan Pemberitahuan Ekspor JKP/BKP Tidak Berwujud, untuk ekspor JKP/BKP Tidak Berwujud.

- Pemberitahuan Impor Barang (PIB) mencantumkan identitas pemilik barang berupa nama, alamat, dan NPWP, yang dilampiri dengan SSP, SSPCP, dan/atau bukti pungutan pajak oleh Direktorat Jenderal Bea dan Cukai yang mencantumkan identitas pemilik barang berupa nama, alamat, dan NPWP, yang merupakan satu kesatuan yang tidak terpisahkan dengan PIB tersebut, untuk impor BKP.

- PIB yang mencantumkan identitas pemilik barang berupa nama, alamat, dan NPWP, yang dilampiri dengan SSP dan surat penetapan tarif dan/atau nilai pabean, surat penetapan pabean, atau surat penetapan kembali tarif dan/atau nilai pabean yang mencantumkan identitas pemilik barang berupa nama, alamat, dan NPWP, yang merupakan satu kesatuan yang tidak terpisahkan dari PIB tersebut, untuk impor BKP dalam hal terdapat penetapan kekurangan nilai PPN Impor oleh Direktorat Jenderal Bea dan Cukai.

- Surat penetapan pembayaran Bea Masuk, Cukai, dan/atau Pajak atas barang kiriman yang mencantumkan identitas pemilik barang berupa nama, alamat, dan NPWP, yang dilampiri dengan SSP, SSPCP, dan/atau bukti pungutan pajak oleh Direktorat Jenderal Bea dan Cukai.

- SSP untuk pembayaran PPN atas pemanfaatan BKP Tidak Berwujud atau JKP dari luar Daerah Pabean di dalam Daerah Pabean, dengan melampirkan tagihan dan rincian berupa jenis dan nilai BKP Tidak Berwujud atau JKP serta nama dan alamat penyedia BKP Tidak Berwujud atau JKP.

- Bukti pungut PPN atas pemanfaatan BKP Tidak Berwujud dan/atau JKP dari luar Daerah Pabean di dalam Daerah Pabean melalui Perdagangan Melalui Sistem Elektronik (PMSE) yang mencantumkan nama dan NPWP atau Nomor Induk Kependudukan (NIK) pembeli, atau alamat posel (email) pembeli yang terdaftar pada administrasi Direktorat Jenderal Pajak, atau yang dilampiri dengan dokumen yang membuktikan bahwa akun pembeli pada sistem elektronik pemungut PPN PMSE memuat nama dan NPWP pembeli, atau alamat posel (email) pembeli yang terdaftar pada administrasi Direktorat Jenderal Pajak.

- Dokumen pengeluaran barang dari Kawasan Berikat yang merupakan penyerahan BKP dan/atau JKP oleh Pengusaha Kena Pajak.

- SSP untuk pembayaran PPN atas pengeluaran BKP milik Subjek Pajak Luar Negeri dari Kawasan Berikat ke Tempat Lain Dalam Daerah Pabean yang dilampiri dengan pemberitahuan pabean untuk pengeluaran BKP.

- SSP untuk pembayaran PPN atas pengeluaran dan/atau penyerahan BKP dan/atau JKP dari Kawasan Perdagangan Bebas dan Pelabuhan Bebas ke Tempat Lain Dalam Daerah Pabean yang dilampiri dengan: (a) pemberitahuan pabean untuk pengeluaran BKP; (b) invoice atau kontrak, untuk penyerahan BKP yang dilakukan tanpa melalui mekanisme pengeluaran BKP; atau (c) invoice atau kontrak, untuk penyerahan JKP dan/atau BKP Tidak Berwujud.

- Pemberitahuan Pabean Kawasan Ekonomi Khusus (PPKEK) yang mencantumkan identitas pemilik barang berupa nama, alamat, dan NPWP, yang dilampiri dengan SSP, SSPCP, dan/atau bukti pungutan pajak oleh Direktorat Jenderal Bea dan Cukai yang mencantumkan identitas pemilik barang berupa nama, alamat, dan NPWP, yang merupakan satu kesatuan yang tidak terpisahkan dengan PPKEK tersebut, untuk impor BKP ke Kawasan Ekonomi Khusus (KEK).

- SSP atas pelunasan PPN terkait dengan penyerahan BKP dan/atau JKP oleh Pelaku Usaha di KEK kepada pembeli dan/atau penerima jasa yang berkedudukan di Tempat Lain Dalam Daerah Pabean yang pada saat impor, pemanfaatan, atau perolehannya tidak dipungut PPN yang dilampiri dengan: (a) pemberitahuan pabean untuk pengeluaran BKP; (b) invoice atau kontrak, untuk penyerahan BKP yang dilakukan tanpa melalui mekanisme pengeluaran BKP; atau (c) invoice atau kontrak, untuk penyerahan JKP dan/atau BKP Tidak Berwujud.

- SSP atas pelunasan PPN terkait dengan pengeluaran barang yang bukan merupakan penyerahan BKP oleh Pelaku Usaha di KEK kepada pembeli dan/atau penerima jasa yang berkedudukan di Tempat Lain Dalam Daerah Pabean yang pada saat impor, pemanfaatan, atau perolehannya tidak dipungut PPN yang dilampiri dengan Pemberitahuan Pabean untuk pengeluaran BKP.

- Surat ketetapan pajak untuk menagih Pajak Masukan atas perolehan BKP dan/atau JKP, impor BKP, serta pemanfaatan BKP Tidak Berwujud dan/atau pemanfaatan JKP dari luar Daerah Pabean di dalam Daerah Pabean yang dilampiri dengan seluruh SSP atas pelunasan jumlah PPN yang masih harus dibayar berupa: (a) bukti penerimaan negara sebagaimana diatur dalam Peraturan Menteri Keuangan mengenai sistem penerimaan negara secara elektronik; (b) bukti pemindahbukuan yang telah ditandatangani oleh pejabat yang berwenang sebagaimana diatur dalam Peraturan Menteri Keuangan mengenai tata cara pembayaran dan penyetoran pajak; dan/atau (c) Surat Perintah Pencairan Dana (SP2D) atau bukti penerimaan negara sebagai bukti kompensasi atas Utang Pajak sebagaimana diatur dalam Peraturan Menteri Keuangan mengenai tata cara penghitungan dan pengembalian kelebihan pembayaran pajak.

Lalu, PIB sebagaimana yang dimaksudkan pada poin nomor 14 dan 15 meliputi:

- Pemberitahuan Impor Barang.

- Pemberitahuan Impor Barang Khusus.

- Pemberitahuan atas Barang Pribadi Penumpang dan Awak Sarana Pengangkut (Customs Declaration).

- Pemberitahuan Impor Barang untuk Ditimbun di Tempat Penimbunan Berikat.

- Pemberitahuan Penyelesaian Barang asal Impor yang Mendapat Kemudahan Impor Tujuan Ekspor (KITE).

- Pemberitahuan Impor Barang dari Pusat Logistik Berikat.

- PIB lainnya sesuai dengan ketentuan peraturan perundang-undangan di bidang kepabeanan.

Pengelolaan faktur pajak memang cukup rumit bila Anda belum terbiasa. Namun, hal itu sudah tidak perlu Anda khawatirkan karena Anda bisa menggunakan aplikasi OnlinePajak. Aplikasi yang bermitra resmi dengan Direktorat Jenderal Pajak ini dapat membantu Anda dalam pengelolaan proses bisnis. Anda dapat membuat invoice, faktur pajak, bukti potong, hingga pelaporan faktur pajak hanya dalam 1 aplikasi terpadu, OnlinePajak. Tertarik menggunakan OnlinePajak? Daftar sekarang juga!

Referensi:

- Peraturan Direktur Jenderal Pajak Nomor PER-13/PJ/2019

- Peraturan Direktur Jenderal Pajak Nomor PER-33/PJ/2014Peraturan Direktur Jenderal Pajak Nomor PER-27/PJ/2011