Notaris merupakan salah satu profesi yang menawarkan jasa pembuatan akta di Indonesia. Karena termasuk ke dalam kategori profesi profesional, seseorang yang bekerja sebagai notaris turut membayar pajak pada negara. Namun, bagaimana penghitungan pajak notaris yang benar? Yuk, baca artikel ini lebih lanjut untuk mengetahui informasi tersebut!

Sekilas Tentang Notaris

Secara sederhana, notaris adalah seorang pejabat umum yang berwenang untuk membuat akta otentik mengenai semua perbuatan, perjanjian, dan ketetapan yang diharuskan oleh peraturan perundang-undangan dan/atau yang dikehendaki oleh pihak yang berkepentingan.

Bentuk profesi notaris berbeda-beda tergantung pada sistem hukum. Di Indonesia, jenis notaris yang ada adalah notaris civil law yang bertugas melayani kepentingan masyarakat umum dan mendapatkan honorarium dari masyarakat umum.

Apa yang biasanya dikerjakan notaris? Profesi ini bekerja memberikan jasa pembuatan akta jual-beli, akta hibah dan akta pengikatan hibah atas tanah dan/atau bangunan, akta wakaf, akta pendirian usaha, perjanjian jual beli, surat keterangan ahli waris, dan sebagainya.

Penghitungan Pajak Notaris

Berdasarkan peraturan Ditjen Pajak nomor: PER-16/PJ/2016, notaris merupakan profesi yang tergolong dalam kategori Tenaga Ahli sehingga masuk ke kelompok penerima penghasilan sehubungan dengan pekerjaan jasa, bukan sebagai pegawai atau karyawan. Berdasarkan penjelasan ini, profesi notaris dikenakan pajak penghasilan pasal 21 (PPh Pasal 21).

Penghitungan PPh pasal 21 untuk notaris mengacu pada Undang-Undang Perpajakan Nomor 36 Tahun 2008, terutama mengenai tarif penghasilan kena pajak, yang dijelaskan pada pasal 17 ayat 1.

|

Penghasilan Kena Pajak (PKP) |

Tarif PPh 21 Pasal 17 |

|

Sampai dengan (s/d) Rp50 juta |

5% |

|

Rp50 juta s.d. Rp250 juta |

15% |

|

Rp250 juta s.d. Rp500 juta |

25% |

|

Di atas Rp500 juta |

30% |

Selain itu, penghitungan pemotongan pajak notaris juga mengacu pada Peraturan DJP Nomor PER-16/PJ/2016 mengenai Tata Cara Pelaporan PPh Pasal 21, dan PMK Nomor 101/PMK.010/2016 tentang Besaran tarif Penghasilan Tidak Kena Pajak.

Contoh Cara Penghitungan Tarif Pajak Notaris

Karena menawarkan jasa, notaris dapat bekerja untuk berbagai pihak, serta dapat bekerja sendiri maupun berada di bawah naungan usaha. Ia pun dapat bekerja secara berkesinambungan maupun sekali dalam periode waktu tertentu. Di bawah ini, kita akan membahas penghitungan pajak notaris yang bekerja sendiri.

Penghitungan PPh 21 Notaris dengan Penghasilan Berkesinambungan

1. Cara Menghitung PPh 21 Notaris dengan Penghasilan Lebih dari Satu Pemberi Kerja

Jika seorang notaris memiliki penghasilan berkesinambungan dan memiliki penghasilan lebih dari satu pemberi kerja, rumus yang digunakan untuk menghitung PPh 21 adalah sebagai berikut:

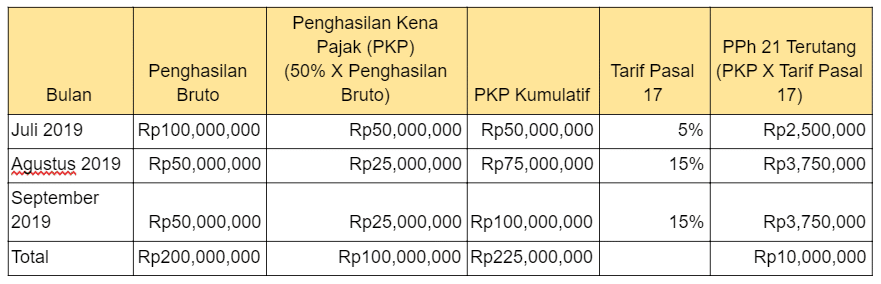

(Penghasilan bruto X 50%) X Tarif Pasal 17

Penghasilan bruto yang digunakan merupakan penghasilan yang dihitung secara kumulatif.

Contoh:

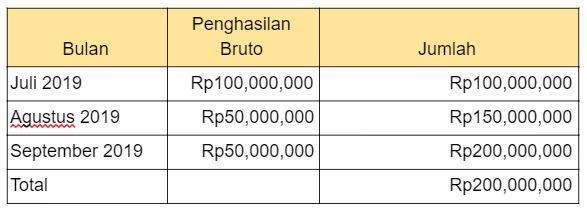

Ahmad bekerja sebagai seorang notaris untuk 3 perusahaan selama Juli-September 2019. Berikut besaran pembayaran yang ia terima selama bekerja:

Dari data penghasilan tersebut, penghitungan PPh 21 Ahmad adalah sebagai berikut:

Berdasarkan penghitungan tersebut, total besaran tarif PPh 21 Ahmad adalah Rp 10,000,000.

Pajak penghasilan 21 itu dapat dibayarkan setiap bulannya sesuai dengan nominal per bulannya. Pembayaran pajak penghasilan ini paling lambat tanggal 10 setiap bulannya. Jika tanggal 10 jatuh pada hari libur atau tanggal merah, pembayaran dapat dilakukan sesegera mungkin di tanggal berikutnya. Kalau terlambat, akan dikenakan denda sebesar 2% per bulan terhitung sejak tanggal jatuh tempo.

2. Cara Menghitung PPh 21 Notaris dengan Penghasilan Hanya dari Satu Pemberi Kerja

Selain bekerja dengan banyak pihak, notaris dapat pula bekerja untuk satu pihak saja dan memiliki penghasilan berkesinambungan dari pihak tersebut. Jika seperti ini, notaris dapat mengajukan pengurangan penghasilan kena pajak berupa tunjangan penghasilan tidak kena pajak (PTKP).

Tarif pengurangan PTKP yang berlaku di Indonesia adalah Rp54 juta, berdasarkan Peraturan Menteri Keuangan (PMK) Nomor 101/PMK.010/2016 tentang penyesuaian besarnya penghasilan tidak kena pajak. Kalau notaris sudah menikah atau memiliki tanggungan anggota keluarga sedarah, akan ada tambahan senilai Rp4,5 juta.

Baca Juga: Cara Menghitung Penghasilan Tidak Kena Pajak Otomatis

Maka, rumus penghitungan pajak notaris sebagai berikut:

((Penghasilan Bruto X 50%) – PTKP) x Tarif Pasal 17

Penghasilan Bruto dihitung secara kumulatif.

Contoh:

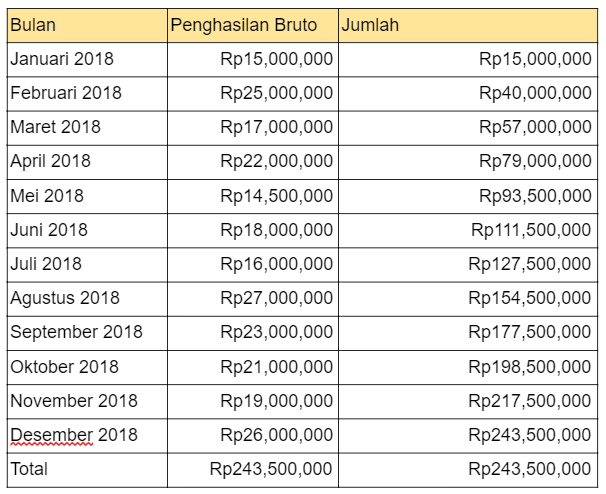

Selama Januari-Desember 2018, seorang notaris bernama Lulu bekerja untuk perusahaan PT Abadi. Ia bekerja membuatkan berbagai akta yang dibutuhkan perusahaan tersebut dan tidak bekerja untuk perusahaan lainnya. Penghasilannya selama periode bekerja di PT Abadi adalah:

Lulu memiliki status belum menikah dan tidak memiliki tanggungan anggota keluarga sedarah. Ia pun memiliki NPWP.

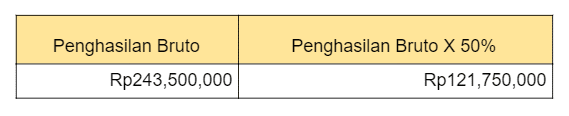

Dari penjelasan tentang notaris Lulu dan jumlah penghasilannya selama bekerja untuk PT Abadi, penghitungan pajak penghasilannya dengan cara cepatnya adalah:

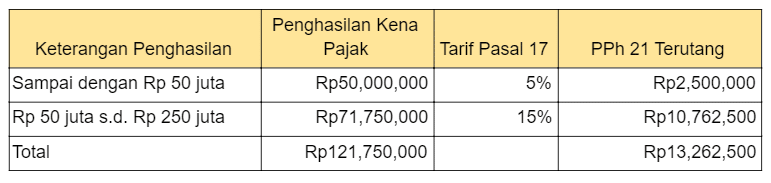

Maka, penghasilan kena pajaknya adalah Rp 121,750,000. Selanjutnya, mari menghitung besaran pajak penghasilan yang harus dibayar notaris Lulu dengan rumus di atas.

Dengan penghitungan tersebut, pajak notaris Lulu yang harus dibayar adalah Rp13,262,500.

Penghitungan PPh 21 Notaris dengan Penghasilan Tidak Berkesinambungan

Ada suatu waktu ketika notaris memiliki penghasilan yang tidak berkesinambungan. Contohnya, notaris Andi menerima permintaan pembuatan akta-akta otentik untuk PT Terang Benderang yang sedang membentuk anak perusahaan baru. Untuk jasa tersebut, notaris Andi menerima imbalan sebesar Rp35 juta. Andi telah terdaftar sebagai wajib pajak dan memiliki NPWP. Maka, rumus penghitungan pajak penghasilan notaris yang tidak berkesinambungan ini adalah:

(Penghasilan Bruto X 50%) X Tarif Pasal 17

Penghitungan PPh untuk notaris Andi sebagai berikut:

(Rp35,000,000 X 50%) X 5% = Rp8,750,000

Maka, besaran tarif pajak penghasilan yang harus dibayar notaris Andi adalah Rp8,750,000

Penghitungan pajak ini akan berubah jika notaris tidak memiliki NPWP. Besarnya tarif PPh 21 akan dikenakan biaya tambahan 20% dari tarif normal atau dari nilai PPh 21 terutang.

Setelah selesai menghitung pajak penghasilan Anda sebagai notaris, jangan lupa untuk membayar dan melaporkannya kepada negara. Anda dapat menggunakan aplikasi OnlinePajak untuk melaporkan SPT Pribadi (e-Filing Pribadi). Aplikasi pajak yang merupakan mitra resmi DJP ini memberikan kemudahan dalam proses pelaporan SPT.

Anda cukup memasukkan data-data yang dibutuhkan untuk membuat e-Filing pribadi ke dalam aplikasi OnlinePajak dan mengikuti instruksi yang ada. Prosesnya mudah dan aman, Anda dapat melaporkan SPT dengan nyaman dan gratis. Semua dalam satu aplikasi OnlinePajak.

Baca Juga: e-Filing Pajak: Tata Cara Pelaporan Pajak secara Online

Kesimpulan

Itulah penghitungan pajak notaris yang perlu Anda ketahui. Kesimpulannya, notaris merupakan profesi yang termasuk kategori Tenaga Ahli dalam aspek perpajakan sehingga dikenakan pajak penghasilan 21. Jenis penghasilan dan pekerjaannya memengaruhi penghitungan besaran pajak penghasilan 21 yang perlu dihitung, disetor dan dilaporkan pada negara.

Jika seorang notaris bekerja untuk lebih dari satu pihak dan memiliki penghasilan berkesinambungan, rumus penghitungan pajaknya adalah:

(Penghasilan bruto X 50%) X Tarif Pasal 17

Kalau seorang notaris bekerja hanya untuk satu pihak dan memiliki penghasilan berkesinambungan, cara menghitung pajaknya adalah:

((Penghasilan Bruto X 50%) – PTKP) x Tarif Pasal 17

Adapun notaris yang tidak memiliki penghasilan berkesinambungan, rumus penghitungan pajaknya sebagai berikut:

(Penghasilan Bruto X 50%) X Tarif Pasal 17

Rumus-rumus ini digunakan jika notaris memiliki NPWP dan terdaftar sebagai wajib pajak. Jika notaris tidak memiliki NPWP, besaran tarif pajak penghasilan akan dikenakan biaya tambahan sebesar 20% dari tarif normal atau PPh 21 terutangnya.

Setelah menghitung pajak penghasilan Anda sebagai notaris, jangan lupa untuk melaporkannya kepada negara. Aplikasi OnlinePajak memudahkan proses pelaporan pajak Anda dengan mudah, cepat, dan gratis.

Referensi:

Peraturan Ditjen Pajak nomor: PER-16/PJ/2016

Peraturan DJP Nomor PER-16/PJ/2016 mengenai Tata Cara Pelaporan PPh Pasal 21, dan PMK Nomor 101/PMK.010/2016 tentang Besaran tarif Penghasilan Tidak Kena Pajak.