Definisi Nilai Lain PPN

Nilai lain Pajak Pertambahan Nilai (PPN) atau sering disebut nilai lain PPN merupakan istilah yang digunakan untuk mendefinisikan nilai yang menjadi Dasar Pengenaan Pajak (DPP) untuk PPN.

DPP PPN yang diklasifikasikan oleh Direktorat Jenderal Pajak (DJP) meliputi:

- Harga jual, yang merupakan semua biaya yang diminta oleh penjual atas penyerahan Barang Kena Pajak (BKP).

- Penggantian, yang merupakan nilai berupa uang, yang diminta pengusaha karena penyerahan Jasa Kena Pajak (JKP), ekspor JKP atau ekspor BKP tidak berwujud.

- Nilai impor, yang merupakan nilai berupa uang yang menjadi dasar perhitungan bea masuk ditambah pungutan lainnya yang dikenakan pajak berdasarkan ketentuan peraturan pabean untuk impor BKP.

- Nilai ekspor, yang merupakan nilai berupa uang, termasuk semua biaya yang diminta eksportir.

- Nilai lain.

Nah, nilai lain yang dimaksud ini merupakan nilai berupa uang yang ditetapkan sebagai DPP atas dasar Peraturan Menteri Keuangan (PMK).

Klasifikasi Nilai Lain PPN

Penggunaan nilai lain PPN dimaksudkan untuk mengindentikasi DPP yang bisa dikenakan pada beberapa transaksi tertentu, khususnya yang berada di luar klasifikasi DPP PPN pada umumnya.

Berdasarkan PMK No.75/PMK.03/2010, sebagaimana telah diubah terakhir dengan PMK No.56/PMK.03/2015, kategori perhitungan nilai lain PPN adalah:

- Untuk pemakaian sendiri, menggunakan harga jual atau penggantian setelah dikurangi laba kotor.

- Untuk pemberian cuma-cuma menggunakan harga jual atau penggantian setelah dikurangi laba kotor.

- Untuk penyerahan media rekaman suara atau gambar adalah perkiraan harga jual rata-rata.

- Untuk penyerahan film cerita menggunaan perkiraan hasil rata-rata per judul film.

- Untuk penyerahan produk hasil tembakau sebesar harga jual eceran.

- Untuk BKP berupa persediaan dan/atau aktiva yang menurut tujuan semula tidak untuk diperjualbelikan, yang masih tersisa pada saat pembubaran perusahaan, menggunakan harga pasar wajar.

- Untuk penyerahan BKP dari pusat ke cabang atau sebaliknya dan/atau penyerahan BKP antar cabang adalah harga pokok penjualan atau harga perolehan.

- Untuk penyerahan BKP melalui pedagang perantara, menggunakan harga yang disepakati antara pedagang perantara dan pembeli.

- Untuk penyerahan BKP melalui juru lelang menggunakan harga lelang.

- Untuk penyerahan jasa pengiriman paket menggunakan 10% dari jumlah yang ditagih.

- Untuk penyerahan jasa biro perjalanan wisata dan/atau jasa agen perjalanan wisata berupa paket wisata, pemesanan sarana angkutan dan pemesanan sarana akomodasi, yang penyerahannya tidak didasari pada pemberian komisi/imbalan atas penyerahan jasa perantara penjualan, besarannya adalah 10% dari jumlah tagihan.

- Untuk penyerahan jasa pengurusan transportasi yang di dalam tagihan jasa pengurusan transportasi tersebut terdapat biaya transportasi besrannya adalah 10% dari jumlah yang ditagih.

Nilai lain PPN sebagai DPP dimaksudkan untuk menjamin rasa keadilan dalam dua hal, yakni:

- Harga jual, nilai penggantian, nilai ekspor yang sukar diterapkan.

- Penyerahan BKP yang dibutuhkan masyarakat banyak, seperti air minum dan listrik.

Baca Juga: Cara Mudah dalam Menghitung Pajak Pertambahan Nilai (PPN)

Penyerahan Tertentu dengan Nilai Lain PPN

Ada beberapa transaksi yang menggunakan nilai lain PPN yang pajak masukannya tidak dapat dikreditkan. Transaksi tersebut sudah ditentukan yakni:

- Penyerahan jasa biro perjalanan wisata dan/atau jasa agen perjalanan wisata berupa penjualan paket wisata, pemesanan sarana angkutan, dan pemesanan sarana akomodasi, yang tidak didasari oleh perjanjian jasa perantara penjualan yang dilakukan oleh pengusaha jasa biro perjalanan wisata dan/ atau jasa agen perjalanan wisata.

- Penyerahan jasa pengiriman paket sebagaimana dimaksud pada poin sebelumnya, yang dilakukan oleh pengusaha jasa pengiriman paket.

- Jasa pengurusan transportasi yang di dalam tagihan jasa pengurusan transportasi tersebut terdapat biaya transportasi yang dilakukan oleh pengusaha jasa pengurusan transportasi.

Seluruh transaksi yang masuk dalam klasifikasi nilai lain PPN serta termasuk sebagai transaksi penyerahan tertentu tetap dibuatkan faktur pajak. Kode yang digunakan adalah 04. Jadi, kode faktur yang tertera saat membuat faktur pajak adalah 040.XXX.XX.XXXXXXXX.

Cara Mengganti Faktur Pajak Masukan Dan Faktur Pajak Keluaran

Melakukan kesalahan saat membuat faktur pajak bukan tidak mungkin terjadi. Anda bisa saja salah melakukan input harga/barang, atau salah memilih jenis barang dan/atau jasa. Sesuai dengan ketentuan PPN, kesalahan pada pembuatan faktur pajak dapat diatasi dengan membuat faktur pajak pengganti. Di OnlinePajak, terdapat dua cara mudah untuk melakukannya. Namun sebelumnya, buat akun terlebih dahulu untuk dapat menerbitkan dan mengelola faktur pajak setiap transaksi Anda. Daftar di sini.

Berikut ini cara mengganti faktur pada faktur pajak masukan dan faktur pajak keluaran:

A. Faktur Pajak Masukan / Pembelian Pengganti

- Pilih Menu Transaksi

- Klik menu Transaksi Pembelian yang terdapat pada menu di sebelah kiri layar Anda. Ingat, faktur pajak hanya dapat diganti setelah Anda melakukan Approval. Ceklist Nomor Dokumen;

- Pilih Detail Faktur, kemudian klik icon titik tiga,

- Kemudian pilih menu Buat Pengganti,

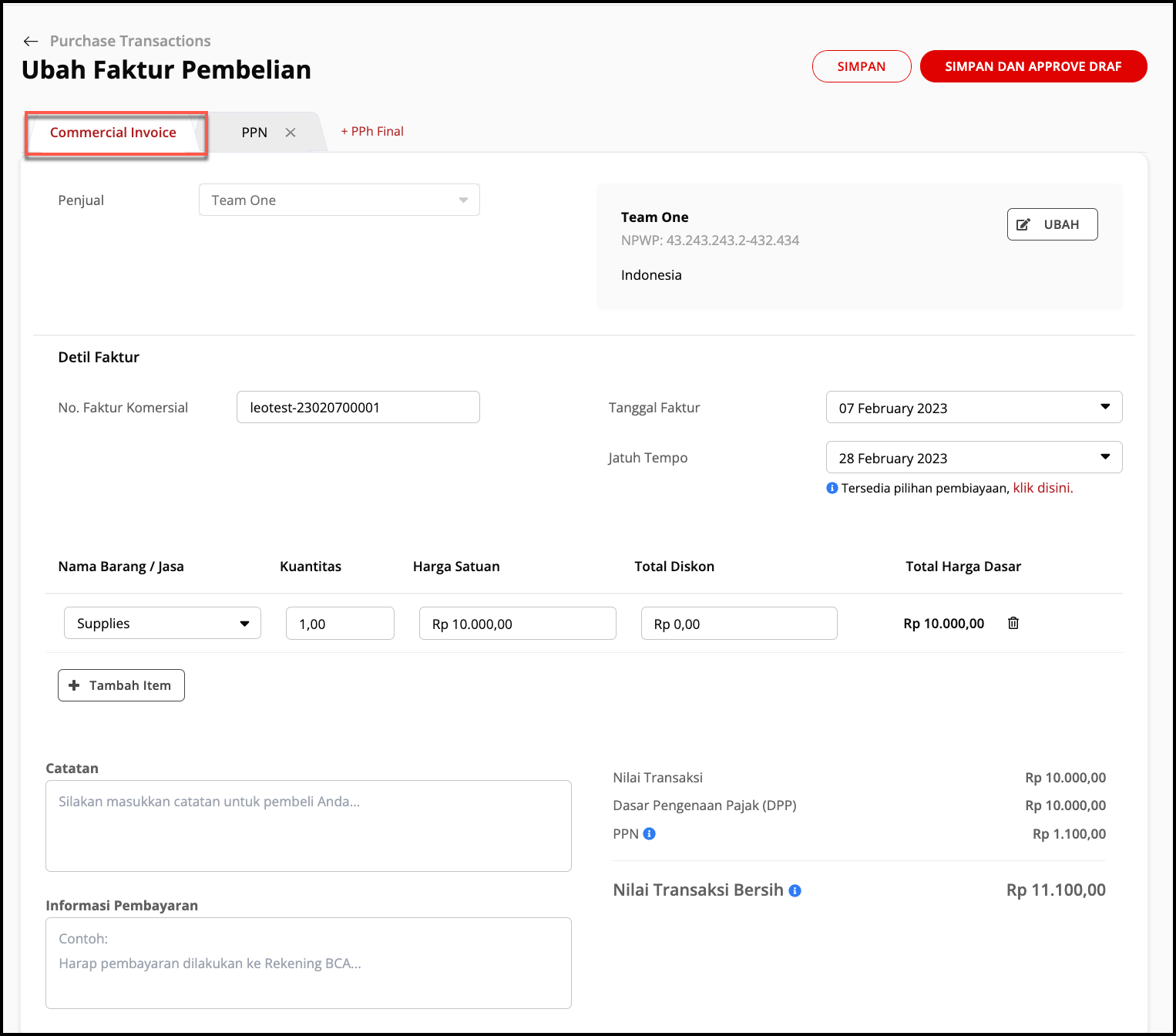

- Pada tab Commercial Invoice, lengkapi data yang akan di ubah.

- Klik Tab PPN, dan pastikan data yang Anda maksud sudah benar, jika sudah sesuai pilih Submit for Approval.

B. Faktur Pajak Keluaran / Penjualan Pengganti

Cara membuat faktur pajak keluaran pengganti di OnlinePajak sangat mudah. Anda cukup mengulangi langkah di atas. Perbedaannya hanya terdapat pada poin ke-2, kali ini yang diklik adalah “Penjualan”.

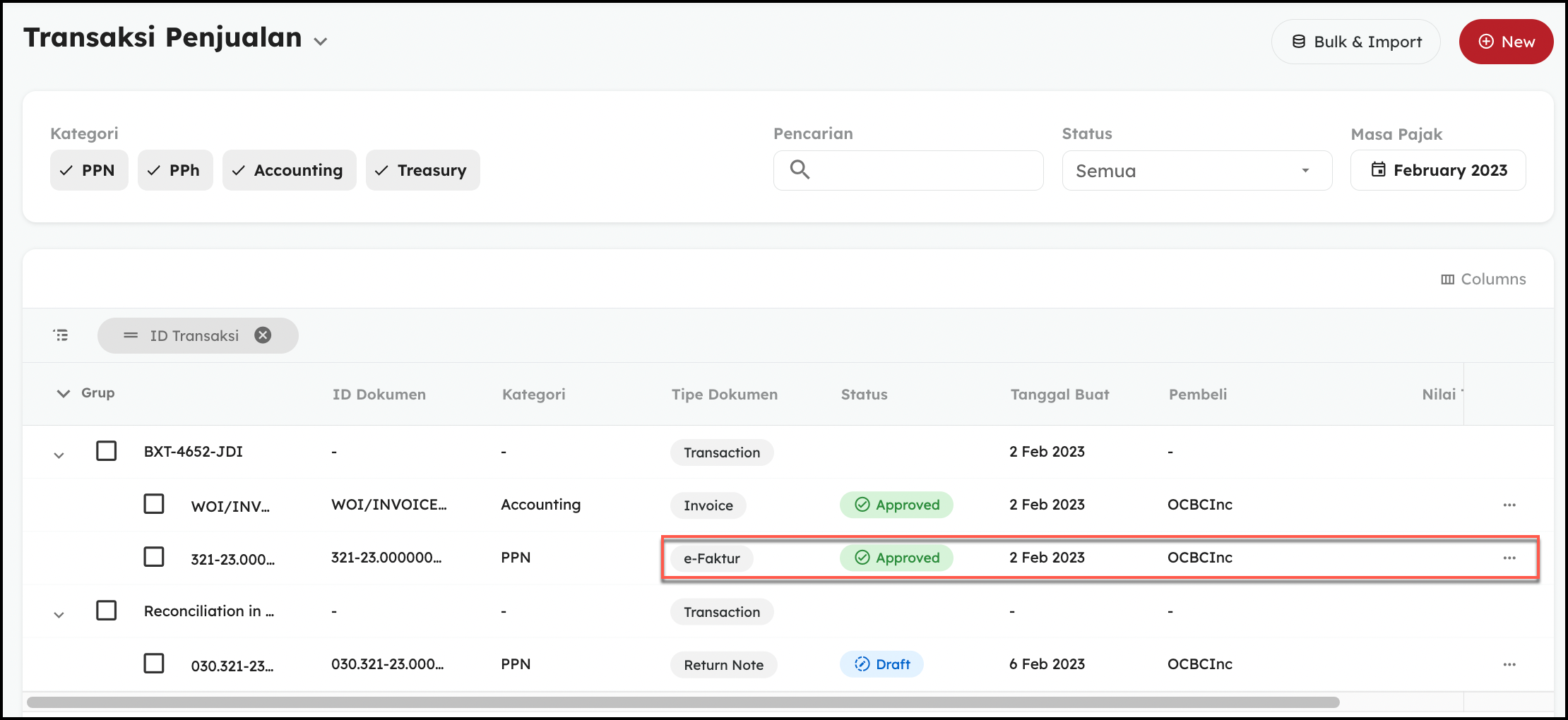

- Setelah Anda masuk padan Menu Transaksi, Klik Transaksi Penjualan yang terdapat pada menu di sebelah kiri layar Anda.

- Klik icon titik tiga. Ingat, faktur pajak hanya dapat diganti setelah Anda melakukan Approval.

- Setelah Anda mengubah data pada halaman Revisi Faktur Penjualan kemudian klik Lanjut, dan pada halaman Ubah Faktur Pajak Anda silahkan koreksi data yang telah di ubah tadi, jika sudah benar silahkan klik Simpan.

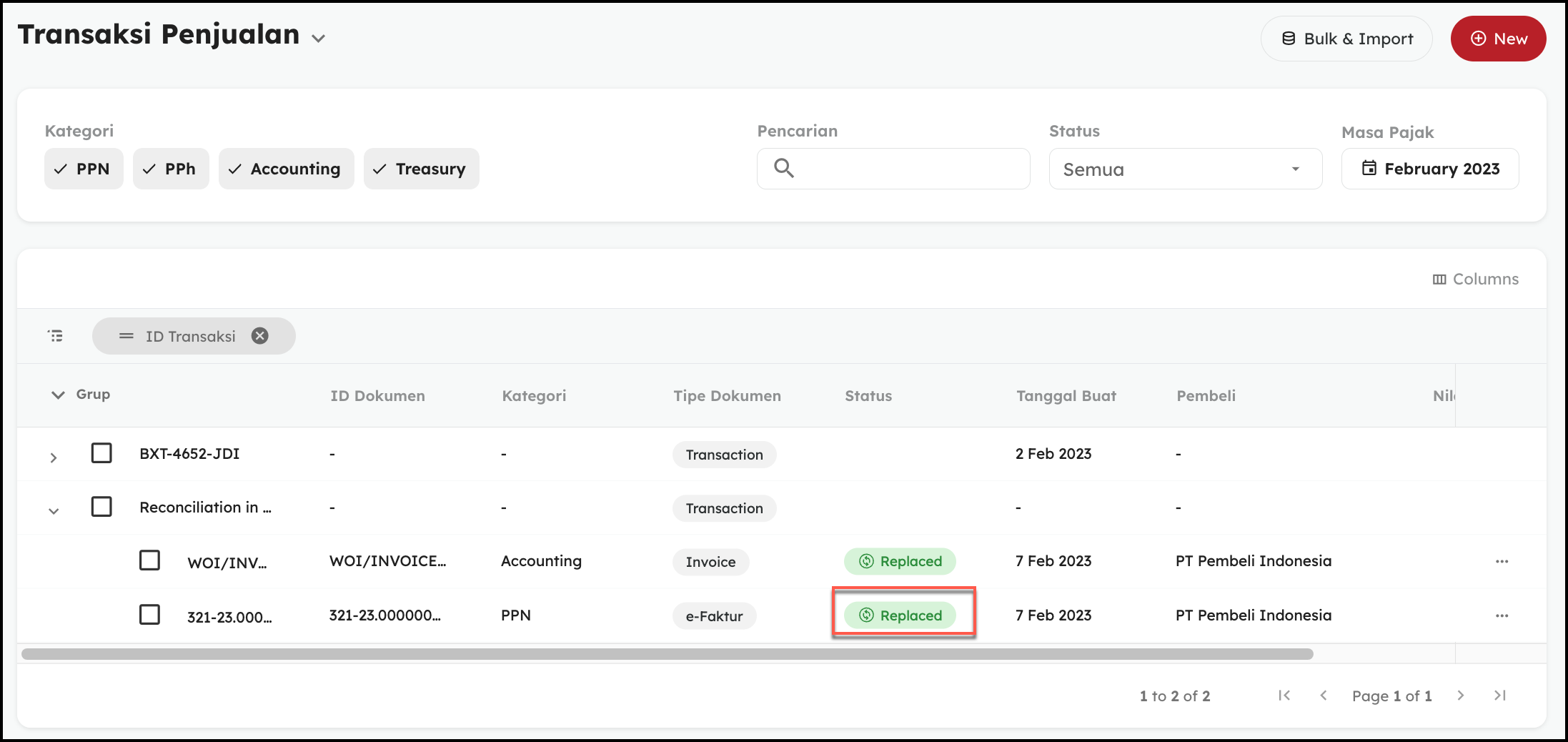

- Kemudian Approve kembali, status akan menjadi Replaced.

Muncul Error 0: ETAX-API-10041: e-Faktur diunggah (di-upload) melebihi batas waktu sebagaimana diatur dalam PER-03/PJ/2022

Solusinya:

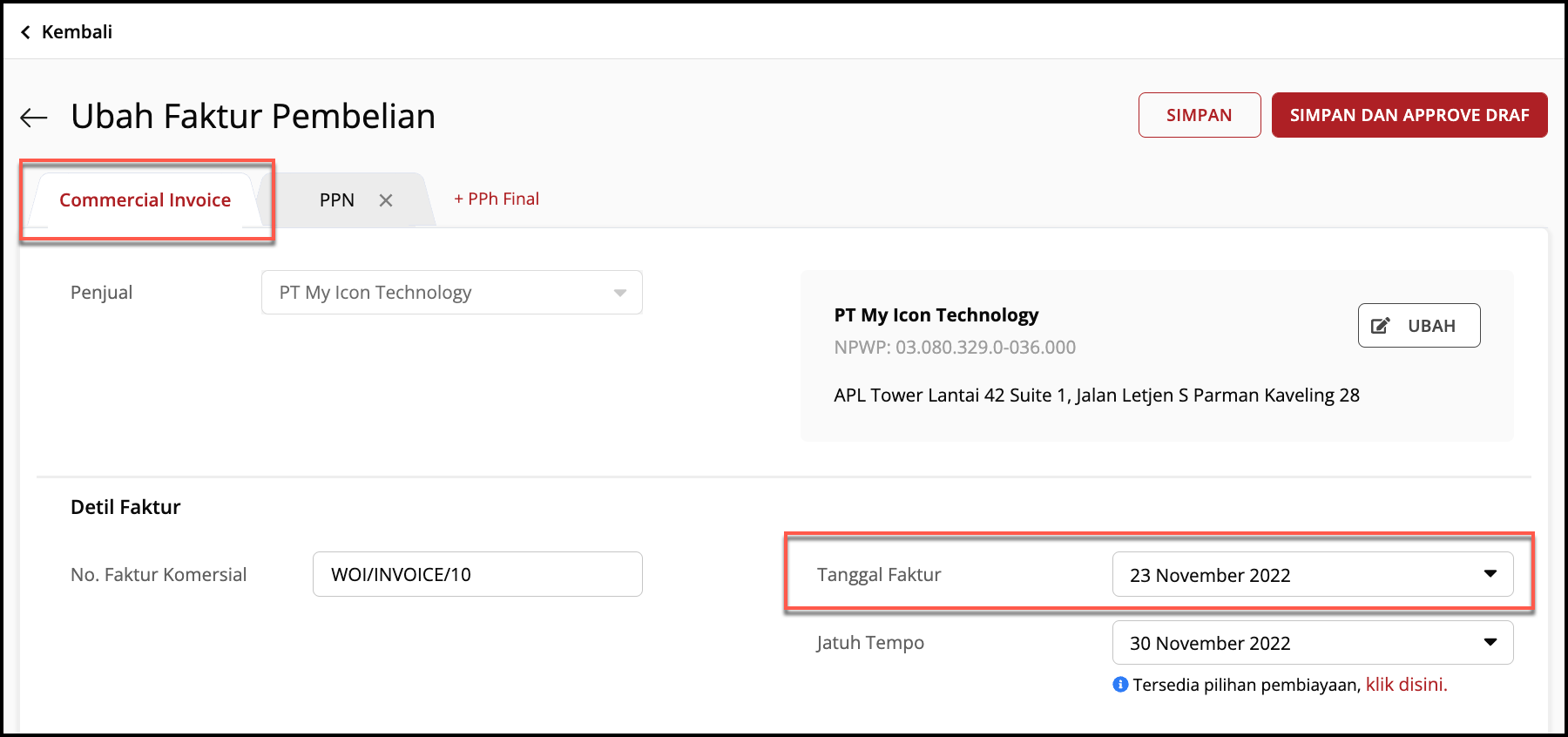

* Setelah faktur berhasil di Edit pada tab Commercial Invoice, lengkapi tanggal berjalan pada bagian Tanggal Faktur. Kemudian klik Simpan dan Approve.

Catatan:

Faktur pajak pengganti berisi perbaikan-perbaikan atas faktur pajak normal yang mengalami kekeliruan. Kekeliruan atau masalah-masalah yang mengharuskan pembuatan faktur pajak diganti adalah sebagai berikut:

- Kekeliruan dalam pengisian detail transaksi pada nomor faktur pajak (seperti jenis dokumen dan kode faktur)

- Nama lawan transaksi.

- Alamat lawan transaksi.

- Pencantuman jumlah barang dan/atau jasa.

- Harga per satuan dari BKP/JKP.

- Pencantuman nilai DPP, PPN, dan PPnBM.

- Isian tentang pembayaran uang muka dan/atau termin.