Sanksi Administrasi Pajak

Wajib pajak, baik orang pribadi maupun badan, dapat dikenakan sanksi administrasi pajak ketika dianggap tidak memenuhi kewajibannya sesuai dengan aturan yang berlaku. Contoh hal yang dapat menimbulkan sanksi pajak yaitu lupa tanggal pembayaran dan pelaporan pajak, menunda pembayaran dan pelaporan pajak, serta menyembunyikan data yang bertujuan untuk mengurangi jumlah pembayaran pajak.

Lantas, apa itu sanksi administrasi pajak? Adalah sanksi berupa pembayaran kerugian terhadap negara, seperti denda, bunga dan kenaikan.

Sanksi pajak berupa denda ditujukan kepada pelanggaran yang berhubungan dengan kewajiban pelaporan, misalnya, telat menyampaikan SPT Masa PPN akan dikenakan sanksi denda senilai Rp500.000.

Sanksi bunga adalah sanksi atas pelanggaran terkait kewajiban membayar pajak, yang besarannya sudah ditentukan per bulan. Contohnya, terlambat bayar pajak masa tahunan akan dikenakan sanksi pajak bunga senilai 2% per bunga dari jumlah pajak terutang.

Setor pajak dengan satu klik

Sedangkan sanksi kenaikan ditujukan kepada wajib pajak yang melakukan pelanggaran dengan kewajiban yang diatur dalam material. Sanksi ini berupa kenaikan jumlah pajak yang harus dibayar. Misalnya, seorang wajib pajak melakukan pemalsuan data untuk mengurangi jumlah pendapatan pada SPT setelah lewat 2 tahun, sebelum terbit SKP (surat ketetapan pajak). Maka, sanksinya berupa kenaikan sebesar 50% dari pajak yang kurang dibayar.

Selengkapnya mengenai sanksi pajak dapat dibaca di artikel berikut ini.

Baca Juga: Sekilas Memahami Sanksi Pajak di Indonesia

Penghapusan Sanksi Administrasi Pajak

Ketika tidak patuh perpajakan, wajib pajak akan menerima surat ketetapan pajak (SKP) atau surat tagihan pajak (STP) yang berisikan sanksi administrasi yang harus dibayarkan.

Namun, wajib pajak dapat mengajukan surat permohonan pengurangan atau penghapusan sanksi administrasi atas sanksi tersebut ketika:

- Menurut wajib pajak, perhitungan besarnya sanksi dalam SKP/STP tidak benar. Wajib pajak dapat mengajukan surat permohonan pengurangan sanksi administrasi.

- Menurut wajib pajak, sanksi administrasi tersebut tidak seharusnya dikenakan. Maka, wajib pajak dapat mengajukan surat permohonan penghapusan sanksi administrasi.

Syarat Pengajuan Permohonan

Pengajuan permohonan pengurangan atau penghapusan sanksi administrasi ini dapat mengurangi atau menghapus denda, bunga, dan kenaikan yang terutang, yang dikenakan karena kekhilafan wajib pajak atau bukan karena kesalahannya.

Mengutip dari laman resmi DJP, Untuk melakukan pengajuan permohonan, wajib pajak harus memenuhi syarat-syarat berikut ini:

- Sebanyak 1 surat permohonan untuk 1 SKP/STP, kecuali permohonan tersebut diajukan untuk STP disebabkan adanya pajak yang kurang dibayar berdasarkan ketetapan pajak, sepanjang terkait dengan surat ketetapan pajak yang sama maka 1 surat permohonan dapat diajukan untuk lebih dari satu STP.

- Permohonan harus diajukan secara tertulis dalam bahasa Indonesia.

- Mengemukakan jumlah sanksi administrasi menurut wajib pajak dengan disertai alasan.

- Permohonan harus disampaikan ke kantor pelayanan pajak pratama tempat wajib pajak terdaftar.

- Surat permohonan ditandatangani oleh wajib pajak. Jika tidak ditandatangani oleh wajib pajak, surat permohonan harus dilampiri dengan surat kuasa khusus.

Ketentuan dan Jangka Waktu Penyelesaian

Wajib pajak yang ingin mengajukan penghapusan sanksi administrasi harus memahami ketentuan berikut:

- Atas surat ketetapan pajak atau surat tagihan pajak yang diajukan permohonan, tidak diajukan upaya hukum lain, seperti keberatan, permohonan pengurangan atau pembatalan SKP/STP.

- Permohonan dapat diajukan oleh wajib pajak paling banyak 2 (dua) kali.

- Permohonan yang kedua harus diajukan paling lama 3 (tiga) bulan sejak tanggal surat keputusan Direktur Jenderal Pajak atas permohonan yang pertama dikirim, kecuali wajib pajak dapat menunjukkan bahwa jangka waktu tersebut tidak dapat dipenuhi karena keadaan di luar kekuasaan wajib pajak.

- Permohonan yang kedua tetap diajukan terhadap surat ketetapan pajak atau surat tagihan pajak yang telah diterbitkan surat keputusan Direktur Jenderal Pajak.

Setelah wajib pajak menyerahkan permohonan pengajuan penghapusan sanksi administrasi pajak, Dirjen Pajak akan memeriksa seluruh dokumen. Jika semua persyaratan sudah dipenuhi, Dirjen Pajak akan menindaklanjuti permohonan tersebut dengan melakukan penelitian.

Dalam hal ini, Dirjen Pajak dapat meminta dokumen, data, dan/atau informasi yang diperlukan kepada wajib pajak. Maka, wajib pajak harus memberikan semua dokumen yang diminta tersebut paling lama 15 hari sejak tanggal surat permintaan dikirim. Jika wajib pajak tidak dapat memberikannya, permohonan akan tetap diproses sesuai dengan dokumen yang diterima.

Dalam jangka waktu 6 bulan, Dirjen Pajak harus menerbutkan surat keputusan pengurangan atau surat keputusan penghapusan sanksi administrasi pajak. Permohonan juga akan dianggap dikabulkan jika Dirjen Pajak tidak dapat menerbitkan surat keputusan atau tidak mengembalikan permohonan dalam jangka waktu yang telah ditetapkan.

Mencabut Permohonan

Wajib pajak dapat mencabut permohonan pengurangan atau penghapusan sanksi administrasi pajak yang telah diajukan. Ini cara pencabutan permohonan:

- Pencabutan permohonan diajukan secara tertulis dalam bahasa Indonesia dan dapat mencantumkan alasan pencabutan.

- Disampaikan ke kantor pelayanan pajak tempat wajib pajak terdaftar.

- Ditandatangani oleh wajib pajak. Jika permohonan ditandatangani oleh bukan wajib pajak, harus dilampiri dengan surat kuasa khusus.

Ketika sudah mencabut permohonan penghapusan atau pengurangan sanksi administrasi, wajib pajak tidak lagi berhak untuk mengajukan kembali permohonan dengan jenis yang sama.

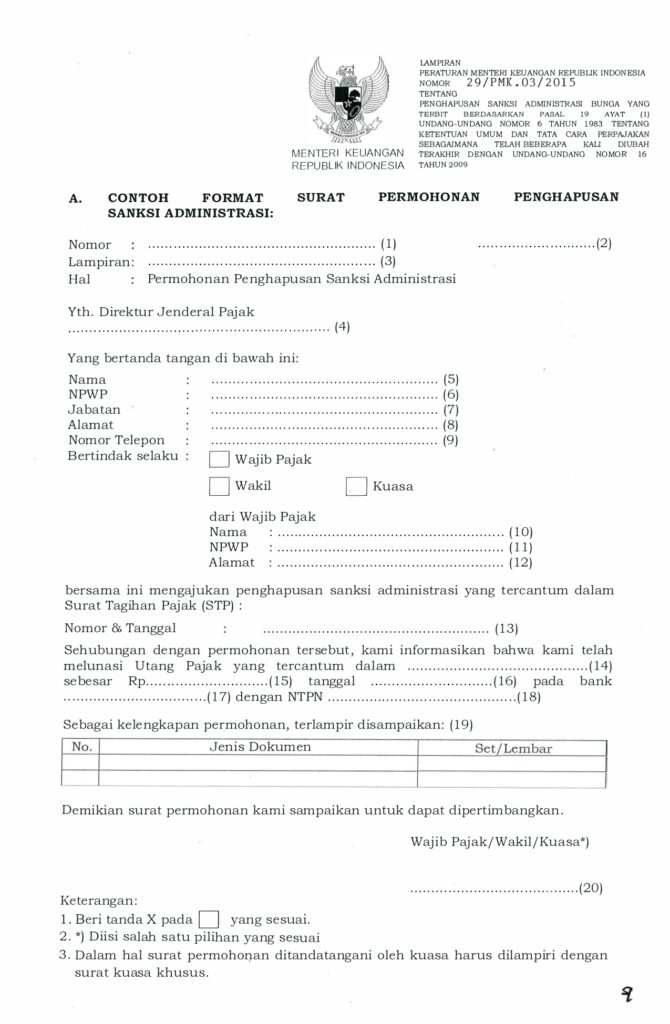

Format Surat Permohonan Pengurangan atau Penghapusan Sanksi Administrasi Pajak

Lalu, bagaimana format surat permohonan pengurangan atau penghapusan sanksi administrasi pajak?

Dirjen Pajak telah menyediakan format surat yang dapat wajib pajak cetak kemudian ditulis atau diisi dengan sebenar-benarnya. Berikut ini adalah contoh format suratnya.

Dengan adanya formulir penghapusan sanksi administrasi pajak ini, wajib pajak hanya perlu mencetaknya dan mengisinya langsung.

Alternatif lain, wajib pajak dapat membuat surat penghapusan sanksi administrasi pajak dalam format word, dengan format seperti yang sudah disediakan.

Restitusi Pajak

Apa hubungannya dengan restitusi pajak?

Restitusi pajak adalah negara membayarkan kembali atau mengembalikan pajak yang telah dibayar wajib pajak. Dalam peraturan terbaru, permohonan pengembalian kelebihan pajak (baik PPh, PPN, dan/atau PPnBM), dapat dikembalikan dalam hal pajak yang lebih dibayar karena diterbitkan surat keputusan pengurangan sanksi administrasi atau surat kepputusan penghapusan sanksi administrasi.

Selengkapnya mengenai restitusi pajak dapat dibaca di artikel berikut:

Baca Juga: Restitusi Pajak: Pengertian, Tujuan dan Syarat Percepatan Restitusi Pajak

Kesimpulan

Wajib pajak yang tidak patuh pajak, seperti telat membayar pajak dan melaporkan pajak, dapat dikenakan sanksi pajak, salah satunya sanksi administrasi.

Namun jika wajib pajak merasa perhitungan sanksi tidak benar atau merasa sanksi tersebut tidak seharusnya dikenakan pada dirinya, ia berhak mengajukan permohonan pengurangan atau penghapusan sanksi administrasi pajak.

Pengajuan permohonan pengurangan atau penghapusan sanksi administrasi pajak ini harus memenuhi syarat-syarat yang ditentukan, seperti menulis surat dalam bahasa Indonesia, mengajukan 1 surat permohonan untuk 1 SKP/STP, mengemukakan jumlah sanksi menurut wajib pajak disertai alasan, dan ditandatangani oleh wajib pajak atau oleh kuasa wajib pajak (dilampiri surat kuasa khusus).

Selanjutnya, surat permohonan tersebut disampaikan ke kantor pelayanan pajak tempat wajib pajak terdaftar. Permohonan ini diproses paling lama 6 bulan sejak pengajuan diterima secara lengkap.

Untuk menghindari sanksi pajak, mulailah dengan melaksanakan kepatuhan pajak, seperti bayar dan lapor tepat waktu.

Untuk mempermudah urusan kepatuhan pajak, wajib pajak dapat menggunakan aplikasi OnlinePajak. Selaku mitra resmi DJP, OnlinePajak memiliki berbagai macam fitur yang membantu wajib pajak badan maupun pribadi untuk melaksanakan kepatuhan pajak dengan lancar.

Mulai dari pengelolaan PPN dan PPh yang berkaitan dengan transaksi bisnis, pengelolaan pajak karyawan, hingga pelaporan dan pembayaran pajak secara online.

Tidak lupa, OnlinePajak akan mengirimkan pengingat untuk bayar dan lapor tepat waktu sehingga wajib pajak tidak terlambat melaksanakan kewajibannya. Pada saat pembayaran, OnlinePajak menghadirkan fitur pembayaran dengan metode virtual account sehingga memudahkan wajib pajak untuk menyelesaikan kewajiban perpajakannya dalam 1 aplikasi saja.

Wajib pajak juga akan menerima BPN dan BPE secara otomatis setelah berhasil membayar dan melapor pajaknya.

Lebih dari sekadar pajak, OnlinePajak juga memiliki berbagai fitur lainnya yang dapat membantu mengoptimasi proses bisnis pelaku usaha. Apa saja? Hubungi sales OnlinePajak sekarang untuk mempelajari fitur-fitur mutakhirnya secara lengkap.