Sekilas Mengenai Royalti

Sebelum membahas mengenai penerapan pajak royalti, apa Anda sudah mengerti yang disebut dengan royalti? Berdasarkan Kamus Besar Bahasa Indonesia, royalti merupakan uang jasa yang dibayarkan oleh orang atas barang yang diproduksi kepada orang yang mempunyai hak paten atas barang tersebut.

Sedangkan dalam Pasal 4 ayat 1 huruf h Undang-Undang Pajak Penghasilan sebagaimana telah diubah terakhir dengan Undang-Undang Harmonisasi Peraturan Perpajakan (UU HPP), royalti merupakan suatu jumlah yang dibayar atau terutang dengan cara atau perhitungan apa pun yang dilakukan secara berkala maupun tidak sebagai imbalan terhadap beberapa hal, seperti:

- Bidang kesenian, karya ilmiah, paten, desain, model rencana, kesusastraan, merek dagang atau kekayaan intelektual lainnya.

- Pemberian dan penggunaan pengetahuan atas informasi di bidang ilmiah, komersial, atau teknikal industrial.

- Pemberian bantuan tambahan atau pelengkap sehubungan dengan hak menggunakan (penggunaan) menerima rekaman.

- Gambar/rekaman suara yang disalurkan kepada masyarakat melalui satelit, kabel, serat optik atau teknologi yang serupa.

- Penggunaan sebagian atau seluruh spektrum radio komunikasi serta penggunaan film gambar hidup atau pita video untuk siaran televisi dan pita suara untuk siaran radio.

Tarif Pajak Royalti

Sebagai wajib pajak yang baik, saat Anda bersinggungan dengan beberapa bentuk karya intelektual yang sudah disebutkan di atas, Anda wajib untuk membayar pajak royalti. Berapa tarif yang dikenakan atas pajak jenis ini?

Jika ditarik benang merah, pajak royalti termasuk elemen yang terdapat dalam PPh 23. Berdasarkan PMK No.141/PMK.03/2015 tarif pajak PPh 23 dikenakan atas nilai Dasar Pengenaan Pajak atau jumlah bruto dari penghasilan sebesar 15% dari penghasilan bruto dan bersifat tidak final.

Royalti yang dimaksud dalam pasal ini merupakan jenis royalti terhadap subjek pajak dalam negeri, baik subjek pajak orang pribadi maupun subjek pajak badan usaha, termasuk yang dikenakan pada Badan Usaha Tetap (BUT).

Jika penerima royalti tidak mempunyai NPWP, tarifnya dinaikkan menjadi 30% atau 100% dari tarif yang ditetapkan Pasal 23 ayat 1a Undang-undang Pajak Penghasilan. Dalam kondisi ini yang menjadi Dasar Pengenaan Pajak adalah jumlah bruto royalti yang terutang atau kita bayarkan, dengan nama dan dalam bentuk apa pun.

Baca Lebih Lanjut : e-Billing Pajak: Cara Mudah Buat ID Billing di OnlinePajak

Dalam pemotongan pajak jenis ini terdapat pengecualian yang terdapat pada Pasal 23 ayat 4a Undang-Undang Pajak Penghasilan yaitu pemotongan pajak kepada pihak bank sebagai subjek pajak dalam negeri.

Contoh Kasus Penerapan Pajak Terhadap Royalti

Sebagai contoh, Yovie Widianto merupakan seorang musisi yang memiliki hak intelektual atas karyanya yang berjudul Mantan Terindah. Atas penjualan rekaman lagunya yang dibawakan oleh Kahitna dan Raisa, Yovie memperoleh royalti pada bulan Januari 2020 sebesar Rp400.000.000. Maka pajak royalti atas pendapatan di atas sebesar:

15% x Rp400.000.000 = Rp60.000.000

Siapa pihak yang memotong pajak atas karya Yovie?

Pihak manajemen, label musik, dan lainnya. Saat terutang pajak terhadap royalti adalah pada saat yang ditentukan dalam kontrak.

Kode akun pajak untuk pajak ini adalah 411124 dan Kode Jenis Setorannya 103

Baca Juga: Begini Tutorial e-Bupot Unifikasi OnlinePajak. Baca Selengkapnya di Sini!

Lapor PPh 23 di e-Bupot Unifikasi OnlinePajak

Dalam penerapannya di Indonesia, pajak royalti merupakan salah satu objek yang dikenakan PPh 23. Saat ini, pelaporan pajak PPh 23 harus menggunakan e-Bupot Unifikasi. Anda dapat melakukan pelaporan PPh 23 melalui e-Bupot Unifikasi dari DJP maupun e-Bupot Unifikasi OnlinePajak.

Sebagai mitra resmi DJP, OnlinePajak menghadirkan berbagai fitur yang dapat mempermudah Anda dalam menjalankan transaksi dan kepatuhan perpajakan. Salah satunya adalah fitur e-Bupot Unifikasi yang menawarkan keuntungan berikut:

- Fitur e-Bupot telah disahkan oleh DJP dan terus update mengikuti peraturan perpajakan maupun keuangan yang terbaru.

- Pengguna dapat membuat bukti potong dan melaporkannya langsung dalam 1 aplikasi terintegrasi.

- Dokumen bukti potong dapat langsung terlampir bersama dengan invoice transaksi

- Pengguna dapat membayar pajak langsung dalam aplikasi yang sama.

- Aplikasi berbasis web dengan penyimpanan berbasis cloud sehingga dapat diakses kapan pun dan di mana pun.

- Mengantongi sertifikasi resmi yang menjamin keamanan data pengguna.

- Tersedia layanan integrasi dengan sistem internal perusahaan dalam berbagai opsi, seperti integrasi API.

Lalu, bagaimana caranya melaporkan PPh 23 menggunakan layanan e-Bupot Unifikasi? Silakan ikuti langkah berikut. Namun, pastikan Anda telah membuat akun di OnlinePajak dan telah menghubungkan sertifikat digital. Klik di sini untuk mendaftar.

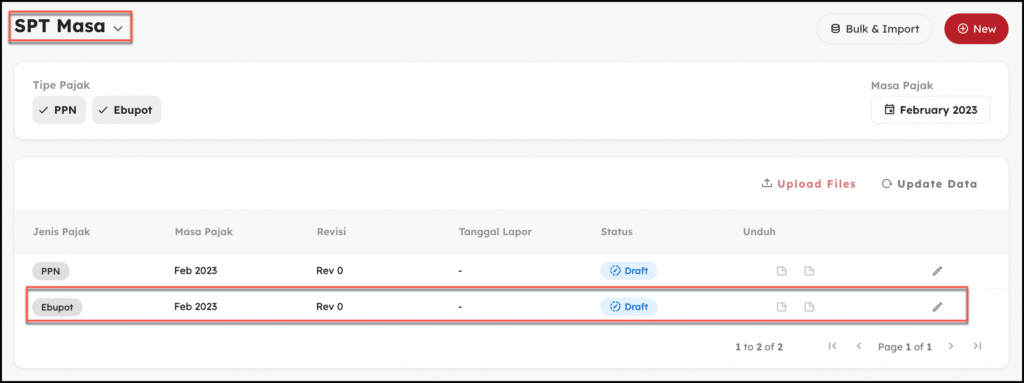

- Klik tab “Transaksi”, pilih “SPT Masa”. Lalu, pilih jenis pajak & masa pajak yang ingin dilaporkan dan klik ikon Pensil.

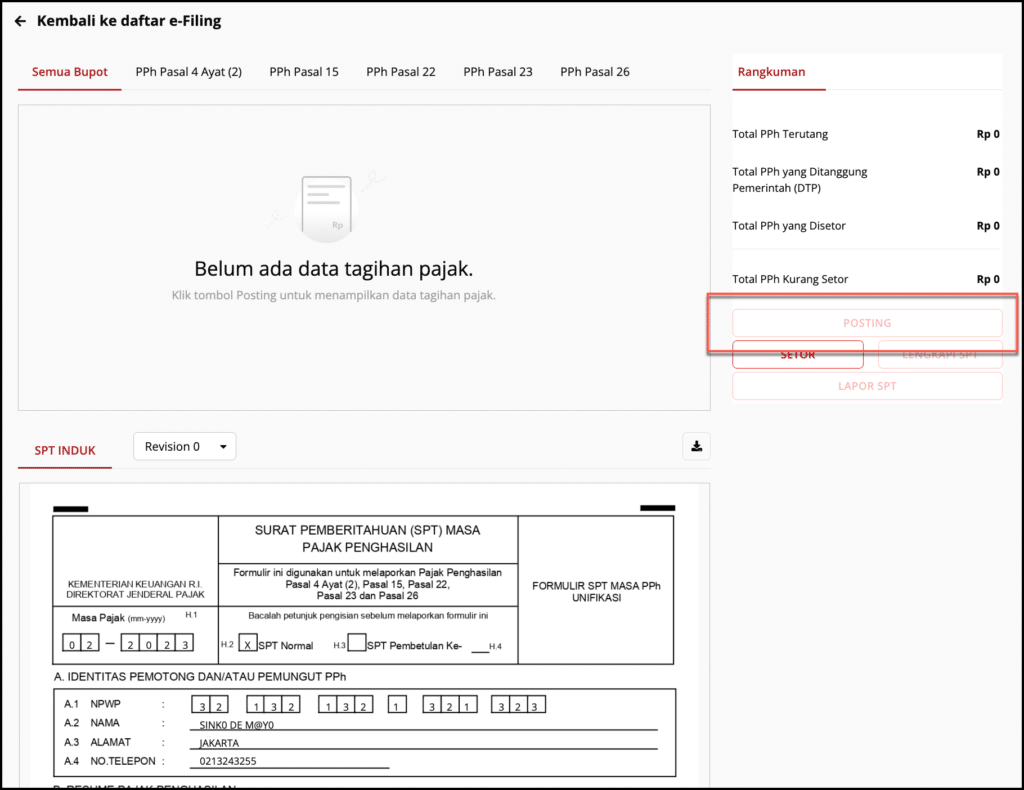

- Klik Posting untuk menarik data Bukti Potong yang telah di Approved pada Masa tersebut

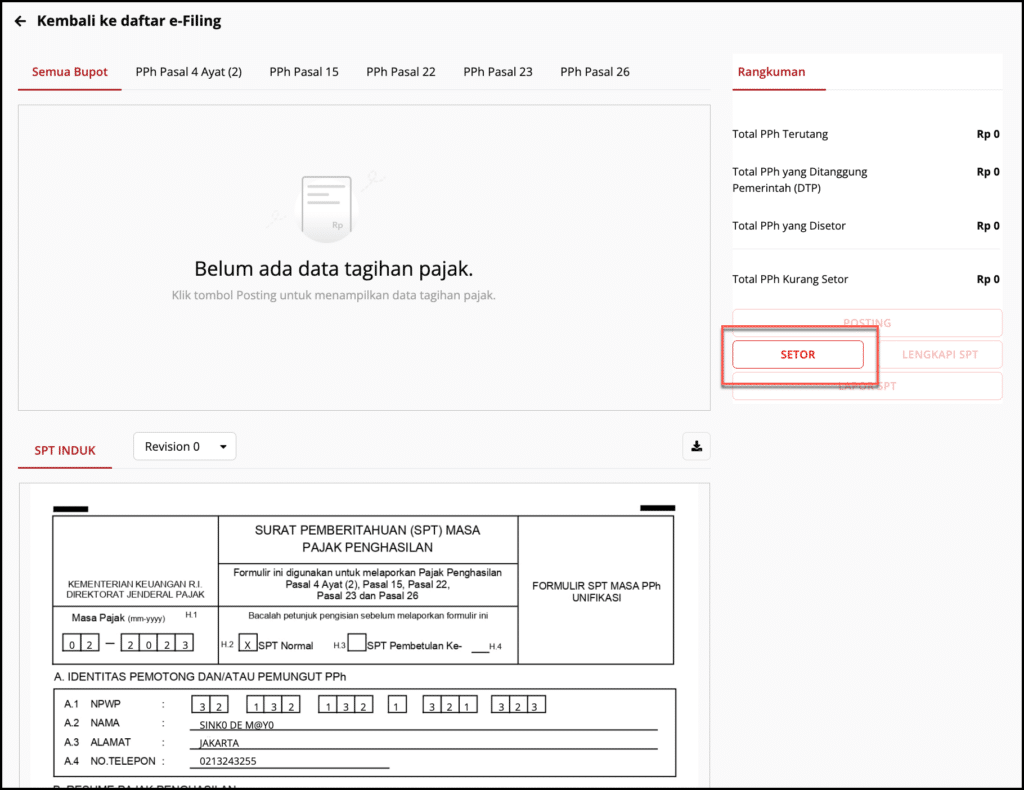

- Setelah proses posting SPT selesai, Maka akan muncul total Pajak Terutang yang harus disetorkan. Setelah dilakukan pembayaran, klik tombol Setor untuk menginput Surat Setoran Pajak

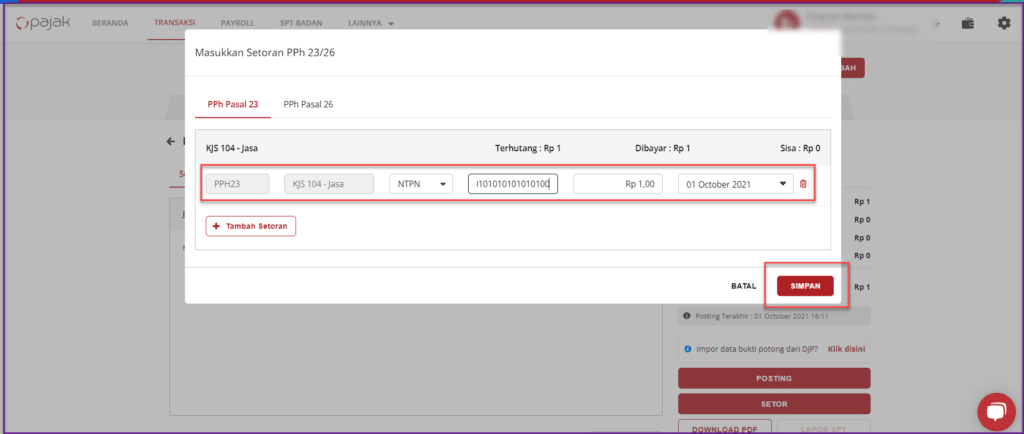

- Lengkapi Setoran Bukti Potong sesuai dengan SSP (Surat Setoran Pajak) atau BPN (Bukti Penerimaan Negara) yang Anda miliki. Lalu, klik “Simpan”.

- Setelah data setoran sudah disimpan dan sudah sesuai, maka Anda dapat klik tombol “Lapor” untuk melakukan pelaporan pajak.

Selamat mencoba! Untuk mengetahui informasi lebih lanjut terkait aplikasi, fitur, dan layanan lainnya, silakan hubungi team sales kami.

Referensi:

- Peraturan Menteri Keuangan Republik Indonesia Nomor 141/PMK.03/2015 tentang Jenis Jasa Lain Sebagaimana Dimaksud Dalam Pasal 23 Ayat (1) Huruf C Angka 2 Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana Telah Beberapa Kali Diubah Terakhir dengan Undang-Undang Nomor 36 Tahun 2008

- Pasal 4 ayat 1 huruf h Undang-Undang Pajak Penghasilan

- Undang-Undang Harmonisasi Peraturan Perpajakan