PPh Badan

Bagaimana cara menghitung PPh Badan? Pertanyaan ini tentu saja muncul setelah pemerintah Indonenesia menerapkan sistem Self assessment system paska reformasi pajak tahun 1983.

Sistem pemungutan pajak ini memberi wewenang, kepercayaan, dan tanggung jawab kepada Wajib Pajak (WP) untuk menghitung, membayar, dan melaporkan sendiri kewajiban perpajakannya.

Kunci keberhasilan sistem ini bertumpu pada tingkat kepatuhan WP untuk memenuhi kewajiban pajak dan membayarkan kekurangan pajaknya secara sukarela.

Sukarela di sini bukan berarti WP membayarkan secara cuma-Cuma ya, tetapi bersedia untuk membayarkan pajak terutang sesuai ketentuan yang berlaku tanpa mengharapkan imbalan langsung.

Kemudian yang menjadi pertanyaan tentu saja bagaimana cara menghitung nominal pajak terutang yang benar sesuai ketentuan hukum perpajakan?

Artikel ini akan mengupas secara tuntas cara menghitung Pajak Penghasilan (PPh), utamanya penghasilan WP Badan. Namun, sebelum mulai membahas trik menghitung, ada baiknya wajib pajak memahami PPh Badan secara lebih mendalam. Bagi yang tertarik mempelajari, berikut ini ulasan selengkapnya.

Badan Sebagai Wajib Pajak

Setiap badan yang didirikan atau bertempat kedudukan di Indonesia sudah pasti merupakan Subjek Pajak Dalam Negeri. Sementara, penghasilan atas usaha yang didapatkan oleh badan disebut sebagai objek pajak. Dengan demikian, status Badan tersebut menjadi wajib pajak yang berkewajiban menghitung, menyetor, dan melaporkan pajak atas penghasilannya sesuai ketentuan perpajakan.

Tarif PPh Badan

Tahukah Anda konsep pemajakan penghasilan di Indonesia menganut prinsip worldwide income? Sekadar informasi saja, konsep ini berarti setiap tambahan kemampuan ekonomis yang diterima atau diperoleh WP, baik yang berasal dari dalam maupun dari luar Indonesia, akan diperhitungkan secara keseluruhan sebagai Dasar Pengenaan Pajak (DPP).

Sementara, penghasilan luar negeri yang sudah dipajaki oleh negara sumber akan dikreditkan dari pajak terutang sesuai ketentuan perpajakan. PPh Badan dikenakan atas Penghasilan Kena Pajak yang diperoleh WP Badan selama tahun pajak berjalan tanpa pengecualian, baik itu WP Badan skala mikro, kecil, menengah, maupun besar.

Pemerintah memang telah mengatur pembedaan tarif PPh berdasarkan skala bisnis suatu badan, seperti WP Badan UMKM (peredaran bruto di bawah Rp 4,8 M dan belum wajib melakukan pembukuan) diberikan kesempatan untuk memanfaatkan tarif PPh Final sebesar 0,5%.

Akan tetapi, pemanfaatan PPh Final tersebut berlaku secara opsional sehingga WP Badan UMKM sekalipun bebas memilih untuk menghitung PPh Badannya mengggunakan tarif PPh normal seperti diatur dalam pasal 17 UU Nomor 36 Tahun 2008 tentang Pajak Penghasilan, yaitu sebesar 25% x Penghasilan Kena Pajak (Taxable Income). Namun, tarif ini berubah menjadi 22% untuk tahun 2020 dan 2021, dan menjadi 20% pada tahun 2022. Tarif baru ini berdasarkan Peraturan Pemerintah Pengganti Undang-Undang Republik Indonesia Nomor 1 Tahun 2020.

Apa itu penghasilan kena pajak? Istilah ini mengacu pada hasil keuntungan bersih yang diperoleh dari total pendapatan dikurangi beban operasional (pendapatan-biaya operasional). Penghitungan ini pun harus dibuktikan melalui penyelenggaraan pembukuan atau minimal pencatatan yang dapat dibuktikan kebenarannya.

Baca Juga: Implementasi Penurunan Tarif PPh Badan Tahun 2022

Ilustrasi Menghitung PPh Badan

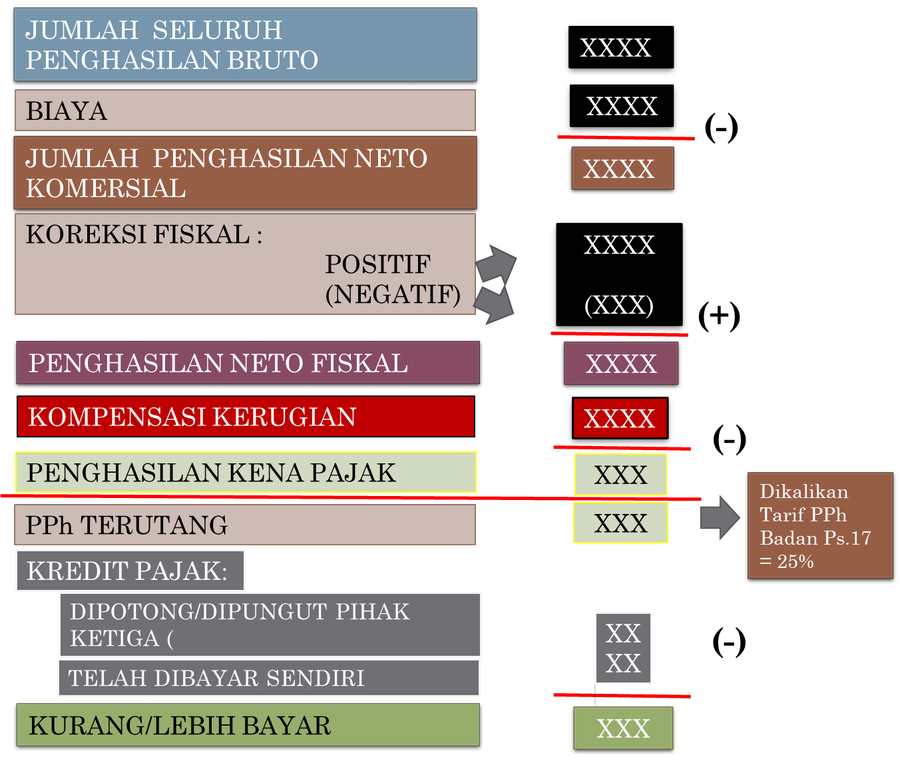

Agar Anda lebih mudah memahaminya, berikut ini ilustrasi cara menghitung PPh Badan. Penjelasan ilustrasi ini atau detail penghitungan PPh Badan dibahas lebih lengkap pada bagian selanjutnya.

Kunci Menghitung PPh Badan: Commercial vs Fiscal

Dasar hukum untuk menghitung Penghasilan Neto Fiskal berbeda dengan “Penghasilan Neto Komersial”. Untuk menghitung Penghasilan Neto Fiskal, WP berpedoman pada ketentuan hukum perpajakan (UU PPh). Sementara penghasilan komersial berpedoman pada Standard Akuntansi Keuangan (SAK).

Perbedaan ketentuan komersial dan fiskal berakibat pada timbulnya selisih yang dinamakan koreksi fiskal. Lantas, apa pengaruh koreksi fiskal terhadap perhitungan pajak? Jika koreksi positif dapat menambah beban pajak terutang, koreksi negatif sifatnya mengurangi beban pajak terutang.

Nah, berikut ini adalah dampak dari “selisih” yang disebabkan oleh perbedaan ketentuan fiskal dan SAK:

- Timing Difference atau Temporary Difference timbul atas perbedaan waktu pengakuan pendapatan dan biaya antara pedoman akuntansi dan fiskal sehingga pada akhirnya menimbulkan apa yang disebut dengan Pajak Tangguhan (Deferred Tax) yang dapat berupa aktiva atau kewajiban pajak tangguhan.

- Permanent Difference terjadi akibat perbedaan pengakuan penghasilan dan biaya antara pedoman akuntansi dan fiskal yang sifatnya permanen. Selisih ini bersifat tetap sehingga tidak memiliki konsekuensi apapun terhadap pajak di masa mendatang.

Perlu diingat bahwa kunci utama menghitung PKP adalah mengelompokan terlebih dahulu pos-pos penghasilan yang termasuk kategori objek pajak (Penghasilan Bruto Fiskal) sebagaimana diatur dalam Pasal 4 ayat (1) UU PPh. Sedangkan, ada beberapa penghasilan yang tidak dapat diperhitungkan saat menghitung PKP, yaitu:

- Jenis Penghasilan Final sebagaimana diatur dalam Pasal 4 ayat (2) UU PPh yang pemotongannya telah dilakukan secara final oleh pihak ketiga sehingga tidak dapat diperhitungkan kembali.

- Jenis Penghasilan Bukan Objek Pajak yang memang sifatnyanya bukan merupakan objek kena pajak sehingga harus dipisahkan. Hal ini diatur dalam pasal 4 ayat (3) UU PPh.

Kedua pos penghasilan tersebut harus dikeluarkan dalam bentuk koreksi fiskal negatif sehingga didapatkan nilai Penghasilan Bruto Fiskal. Sebaliknya apabila terdapat objek pajak penghasilan yang belum diakui dalam penghasilan komersial, maka harus disesuaikan dengan koreksi fiskal positif.

Tahap selanjutnya adalah memisahkan antara biaya-biaya yang boleh dikurangkan (deductible expense) dengan biaya-biaya yang tidak boleh dikurangkan (non-deductible expense).

Biaya yang dapat dikurangkan (deductible expense) sebagaimana diatur dalam ketentuan fiskal adalah biaya yang terkait dengan upaya untuk mendapatkan, menagih, dan memelihara penghasilan (3M). Biaya-biaya ini diatur dalam UU PPh Pasal 6, di antaranya:

- Biaya yang secara langsung atau tidak langsung berkaitan dengan kegiatan usaha, contohnya biaya pembelian lahan, biaya promosi dan penjualan yang diatur berdasarkan PMK No. 02/PMK/03/2010

- Biaya penyusutan atas pengeluaran untuk memperoleh harta berwujud

- Iuran kepada dana pensiun yang pendiriannya telah disahkan oleh Menteri Keuangan

- Kerugian karena penjualan atau pengalihan harta perusahaan untuk 3M

- Kerugian selisih kurs mata uang asing

- Biaya penelitian yang dilakukan di Indonesia

- Biaya beasiswa, magang, dan pelatihan

- Piutang yang nyata-nyata tidak dapat ditagih

- Sumbangan penanggulangan bencana nasional

- Sumbangan penelitian yang dilakukan di Indonesia

- Sumbangan biaya pembangunan infrastruktur sosial

- Sumbangan fasilitas pendidikan

- Sumbangan dalam rangka pembinaan olahraga

Baca Juga: Apa Saja Deductible Expense dalam SPT Tahunan PPh Badan? Cari Tahu di Sini!

Sementara di dalam perusahaan, terdapat biaya-biaya yang tidak boleh dikurangkan (non-deductible expense). Biaya ini diatur dalam Pasal 9 UU PPh, di antaranya:

- Pembagian laba dengan nama dan dalam bentuk apa pun, termasuk dividen yang dibayarkan oleh perusahaan asuransi kepada pemegang polis, dan pembagian sisa hasil usaha koperasi

- Biaya yang dikeluarkan untuk kepentingan pribadi pemegang saham, sekutu, atau anggota

- Pembentukan atau pemupukan dana cadangan

- Premi asuransi kesehatan, asuransi kecelakaan, asuransi jiwa, asuransi dwiguna, dan asuransi bea siswa, yang dibayar oleh wajib pajak orang pribadi

- Penggantian atau imbalan sehubungan dengan pekerjaan atau jasa yang diberikan dalam bentuk natura atau kenikmatan

- Jumlah yang melebihi kewajaran yang dibayarkan kepada pemegang saham atau kepada pihak yang mempunyai hubungan istimewa

- Harta yang dihibahkan, bantuan atau sumbangan, dan warisan sebagaimana dimaksud dalam Pasal 4 ayat (3) huruf a dan huruf b UU PPh

- Pajak penghasilan

- Biaya yang dibebankan atau dikeluarkan untuk kepentingan pribadi wajib pajak orang pribadi atau orang yang menjadi tanggungannya

- Gaji yang dibayarkan kepada anggota persekutuan, firma, atau perseroan komanditer yang modalnya tidak terbagi atas saham

- Sanksi administrasi berupa bunga, denda, kenaikan serta sanksi pidana berupa denda yang berkenaan dengan pelaksanaan perundang-undangan di bidang perpajakan

- Pengeluaran untuk mendapatkan, menagih, dan memelihara penghasilan yang mempunyai masa manfaat lebih dari 1 (satu) tahun tidak dibolehkan untuk dibebankan sekaligus, melainkan dibebankan melalui penyusutan atau amortisasi sebagaimana dimaksud dalam Pasal 11 atau Pasal 11A UU PPh

Biaya yang termasuk ke dalam deductible expense tidak dapat digunakan sebagai pengurang untuk menghitung penghasilan kena pajak. Karena itu, ada baiknya untuk memisahkan terlebih dahulu antara deductible expense dan non-deductible expense dalam menghitung PPh Badan.

Biaya-biaya yang termasuk ke dalam non-deductible expense ini akan menimbulkan koreksi fiskal positif, dan biaya-biaya yang termasuk ke dalam deductible expense akan menimbulkan koreksi fiskal negatif.

Langkah selanjutnya adalah menghitung selisih antara penghasilan bruto fiskal dan biaya fiskal untuk mendapatkan angka penghasilan neto fiskal. Seperti yang telah disebutkan pada poin deductible expenses, pemerintah memperbolehkan WP untuk memperhitungkan kompensasi kerugian sehingga didapatkan angka Penghasilan Kena Pajak sebagai Dasar Pengenaan Pajak (DPP) untuk mengitung PPh Badan terutang.

Dalam hal ini, rugi yang akan dikompensasikan wajib dihitung berdasarkan aturan perpajakan dan bukan merupakan rugi komersial.

Kemudian, hasil dari pengurangan penghasilan neto fiskal dan kompensasi kerugian fiskal tersebut adalah besaran penghasilan kena pajak yang dimaksud.

Jika penghasilan bruto setelah pengurangan biaya-biaya tersebut didapat kerugian sehingga tidak terdapat penghasilan kena pajak, kerugian tersebut dikompensasikan dengan penghasilan mulai tahun pajak berikutnya berturut-turut sampai dengan 5 (lima) tahun berikutnya.

Jika sudah mendapatkan besaran PKP, kalikan dengan tarif PPh Badan yang berlaku untuk mendapatkan besar PPh yang terutang. Selanjutnya, kreditkan pajak-pajak lain, seperti:

- PPh lain yang sudah dibayarkan melalui mekanisme pemotongan (Withholding Tax) oleh pihak ketiga (PPh 23 dan PPh 22).

- PPh Badan yang telah dicicil dan dibayarkan sendiri (PPh 29 Badan).

- PPh yang telah dibayarkan di luar Indonesia (PPh 24 KPLN).

Setelahnya, akan didapatkan perhitungan akhir PPh Badan baik kurang bayar atau lebih bayar. Namun, tahukan Anda bahwa kini menghitung pajak sudah lebih mudah dan cepat? Aplikasi OnlinePajak adalah jawabannya. OnlinePajak merupakan aplikasi berbasis web yang memiliki fitur hitung otomatis pajak Anda, serta setor dan lapor. Sebagai mitra resmi DJP, OnlinePajak menghadirkan berbagai jenis layanan dan fitur yang mempermudah PKP dalam mengelola transaksi bisnis dan menjalankan kepatuhan perpajakan sehingga dapat mengoptimasi proses bisnis.

Referensi

Peraturan Pemerintah Pengganti Undang-Undang Republik Indonesia Nomor 1 Tahun 2020

Undang-Undang PPh