Bagi Anda yang berkewajiban melaporkan Pajak Pertambahan Nilai (PPN), tentu ingin menguasai cara menghitung PPN. Untuk memudahkan Anda mempelajari PPN, berikut ini bahasan mengenai contoh PPN dan cara menghitungnya.

Tanpa panjang lebar lagi, maka simak penjelasan selengkapnya di bawah ini.

Arti PPN

PPN merupakan pajak yang dikenakan atas transaksi jual-beli Barang Kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP) yang memiliki pertambahan nilai dan pungutan ini hanya boleh dilakukan dan dilaporkan oleh PKP. Namun, pihak yang berkewajiban membayarkan PPN adalah konsumen akhir.

Baca Juga: Istilah Perpajakan yang Berkaitan dengan PPN

Objek PPN

Setiap pajak tentu memiliki objeknya. Berikut ini adalah objek dari PPN:

- Penyerahan Barang kena Pajak (BKP) dan/atau Jasa Kena Pajak (JKP) di dalam Daerah Pabean yang dilakukan oleh pengusaha.

- Imppor BKP dan/atau pemanfaatan JKP/BKP Tak Berwujud dari luar Daerah Pabean di dalam Daerah Pabean.

- Ekspor BKP dan/atau JKP.

- Kegiatan membangun sendiri yang dilakukan tidak dalam kegiatan usaha atau pekerjaan oleh orang pribadi atau badan.

- Penyerahan aktiva oleh PKP yang menuru tujuan semula aktiva tersebut tidak untuk diperjualbelikan, sepanjang PPN yang dibayarkan saat perolehan dapat dikreditkan.

Subjek PPN

Adapun subjek dari PPN adalah Pengusaha Kena Pajak (PKP), baik orang pribadi maupun badan yang melakukan penyerahan BKP atau JKP yang dikenakan pajak sesuai dengan UU yang berlaku.

Tarif PPN

Perubahan tarif PPN sudah serentak dilakukan sejak 1 April 2022 hingga kini. Berdasarkan UU Harmonisasi Peraturan Perpajakan atau biasa dikenal dengan UU HPP, tarif PPN yang sebelumnya sebesar 10% diubah menjadi 11% yang mulai berlaku sejak 1 April 2022. Selanjutnya, kenaikan akan terjadi lagi menjadi 12% yang akan berlaku pada 1 Januari 2025.

Jadi, tarif 11% ini berlaku atas transaksi yang penyerahan barang/jasanya atau pembuatan faktur pajaknya dilakukan pada 1 April 2022 dan seterusnya.

Sedangkan, untuk tarif PPN sebesar 0% dikenakan atas:

- Ekspor Barang Kena Pajak Berwujud

- Ekspor Barang Kena Pajak Tidak Berwujud

- Ekspor Jasa Kena Pajak

Pada umumnya, cara menghitung PPN adalah dengan mengalikan tarif PPN dengan Dasar Pengenaan Pajak (DPP).

Setelah mengetahui penjelasan secara singkat dan tarif PPN, mari simak contoh soal/kasus PPN dan cara menghitungnya.

Baca Juga: Cara Menghitung DPP PPN

Contoh Soal (contoh kasus) PPN dan Cara Menghitungnya

Contoh PPN 1

PT. Gragas merupakan PKP yang menjual elektronik di Palembang. Selama Agustus 2022, PT Gragas melakukan berbagai transaksi sebagai berikut:

- Penjualan secara langsung kepada konsumen sebesar Rp1.600.000.000.

- Penyerahan BKP, yakni barang elektronik kepada Pemerintah Kota Palembang sebesar Rp660.000.000. Harga tersebut sudah termasuk PPN.

- PT. Gragas juga membangun sebuah gudang elektronik seluar 500m2 di kawasan pergudangan sendiri dengan biaya sebesar Rp550.000.000.

- Menyumbang ke sebuah yayasan panti jompo 1 buah televisi dengan harga Rp2.000.000 termasuk keuntungan Rp200.000.

Selain transaksi di atas, terdapat tambahan transaksi selama bulan Agustus sebagai berikut:

- Membeli sebuah mobil box untuk mengangkut barang dengan harga Rp550.000.000 dan harga tersebut sudah termasuk PPN.

Dari transaksi-transaksi yang terjadi di atas, maka hitunglah PPN dari transaksi tersebut? Dan berapa total PPN yang disetorkan?

Jawab:

PPN dan PPnBM setiap transaksi contoh PPN di atas adalah sebagai berikut.

Transaksi pertama:

PPN = 11% x Rp1.600.000.000 = Rp176.000.000 (pajak keluaran/penjualan)

Transaksi kedua:

DPP = 100/111 x Rp660.000.000 = Rp595.000.000

PPN = 11% x Rp595.000.000 = Rp65.450.000 (pajak keluaran/penjualan)

Transaksi ketiga:

DPP = 20% x Rp550.000.000 = Rp110.000.000

PPN = 11% x Rp110.000.000 = Rp12.100.000 (pajak keluaran)

Transaksi keempat:

DPP = Rp2.000.000 – Rp200.000 = Rp1.800.000 (pajak keluaran)

Transaksi tambahan:

DPP = 100/111 x Rp550.000.000 = Rp496.000.000

PPN = 11% x Rp496.000.000 = Rp54.560.000 (pajak masukan)

Total PPN yang harus disetorkan:

PPN keluaranya:

Transaksi pertama + transaksi kedua + transaksi ketiga + transaksi keempat

Rp176.000.000 + Rp65.450.000 + Rp12.100.000 + Rp1.800.000 = Rp255.350.000

PPN Masukannya:

Rp54.560.000

Cara menghitung PPN yang harus disetorkan: Pajak keluaran – pajak masukan

Rp255.350.000 – Rp54.560.000 = Rp200.790.000

Jadi, total PPn yang perlu PT. Gragas setorkan atas transaksi yang dilakukan selama Agustus 2022 tersebut adalah sebesar Rp200.790.000

Contoh PPN 2

Toko Samson menjual kulkas sebanyak 20 kulkas dengan harga satuannya sebesar Rp6.000.000. Lalu, berapakah PPN terutang toko Samson yang wajib disetorkan?

Jawab:

Total DPP atas penjualan 20 kulkas: 20 x Rp6.000.000 = Rp120.000.000

PPN = 11% x Rp120.000.000 = Rp13.200.000

Jadi, PPN terutang yang wajib disetorkan Toko Samson adalah sebesar Rp13.200.000.

Itulah tadi pembahasan terkait PPN yang wajib Anda pahami. Penghitungan, penyetoran, hingga pelaporan pajak nyatanya bukan hal yang sulit saat ini. Hal tersebut karena Anda dapat melakukan rangkaian kewajiban perpajakan tersebut hanya dalam 1 aplikasi terintegrasi, yakni OnlinePajak. Aplikasi berbasis web ini mampu membantu Anda meringankan proses perpajakan maupun transaksi lainnya yang terkadang membuat bingung.

Namun, Anda tidak perlu khawatir karena OnlinePajak bermitra resmi dengan Direktorat Jenderal Pajak (DJP), maka regulasi yang digunakan pun selalu terupdate sehingga tidak perlu khawatir terjadi kesalahan baik dalam penghitungan mapun penyetoran dan pelaporan PPN. Tertarik mencoba? Pelajari di sini tentang solusi otomatisasi invoice OnlinePajak.

Langkah Mudah Hitung dan Buat Faktur Pajak Elektronik di OnlinePajak

Sebagai aplikasi bisnis terdepan, OnlinePajak menghadirkan solusi otomatisasi invoice yang mana memudahkan Anda untuk mengelola invoice serta faktur pajak. Pengelolaan ini meliputi hitung PPN secara otomatis dan akurat serta membuat faktur pajak. Bagaimana cara melakukannya?

Pertama-tama, pastikan Anda telah membuat akun di OnlinePajak dan menyelesaikan seluruh proses registrasi sehingga dapat membuat faktur pajak. Jika sudah, ikuti langkah-langkah berikut ini.

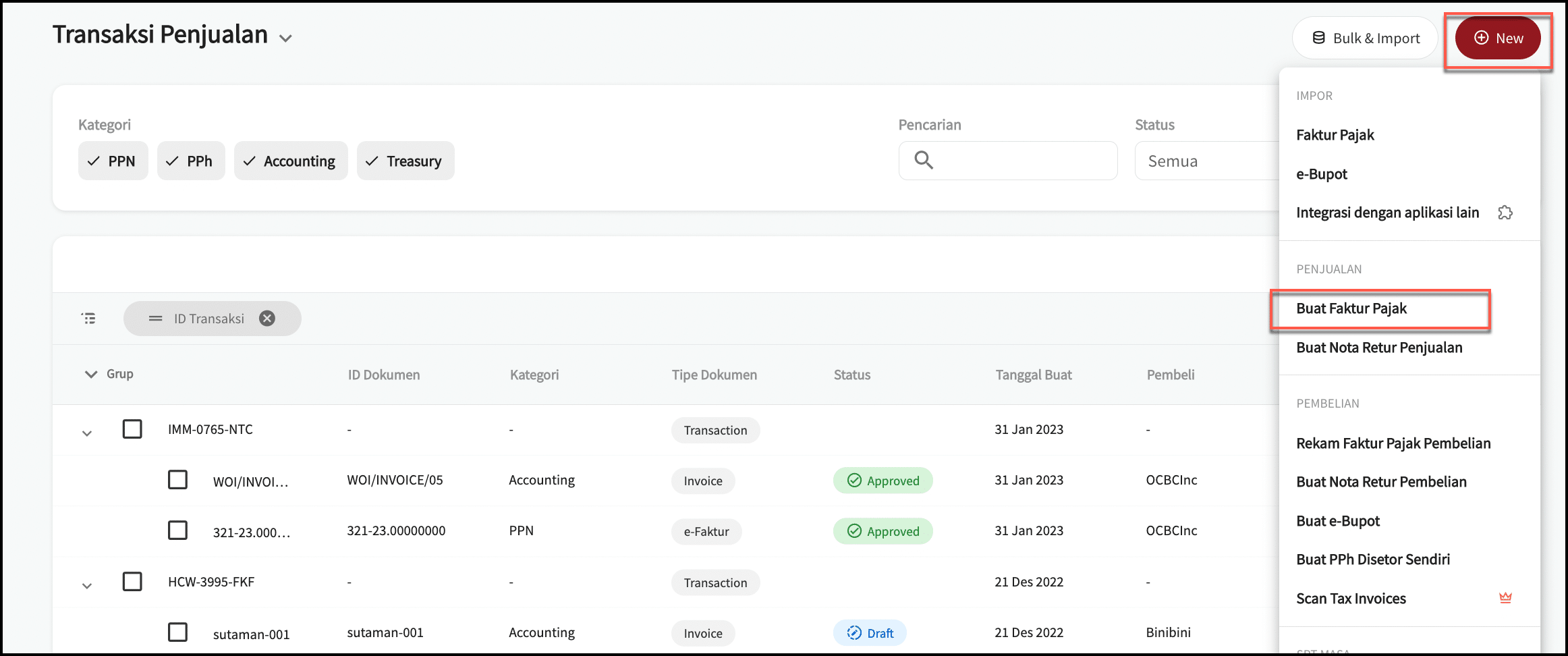

- Klik tombol “+Tambah” pada kolom e-Faktur, lalu pilih “Buat Faktur Pajak”.

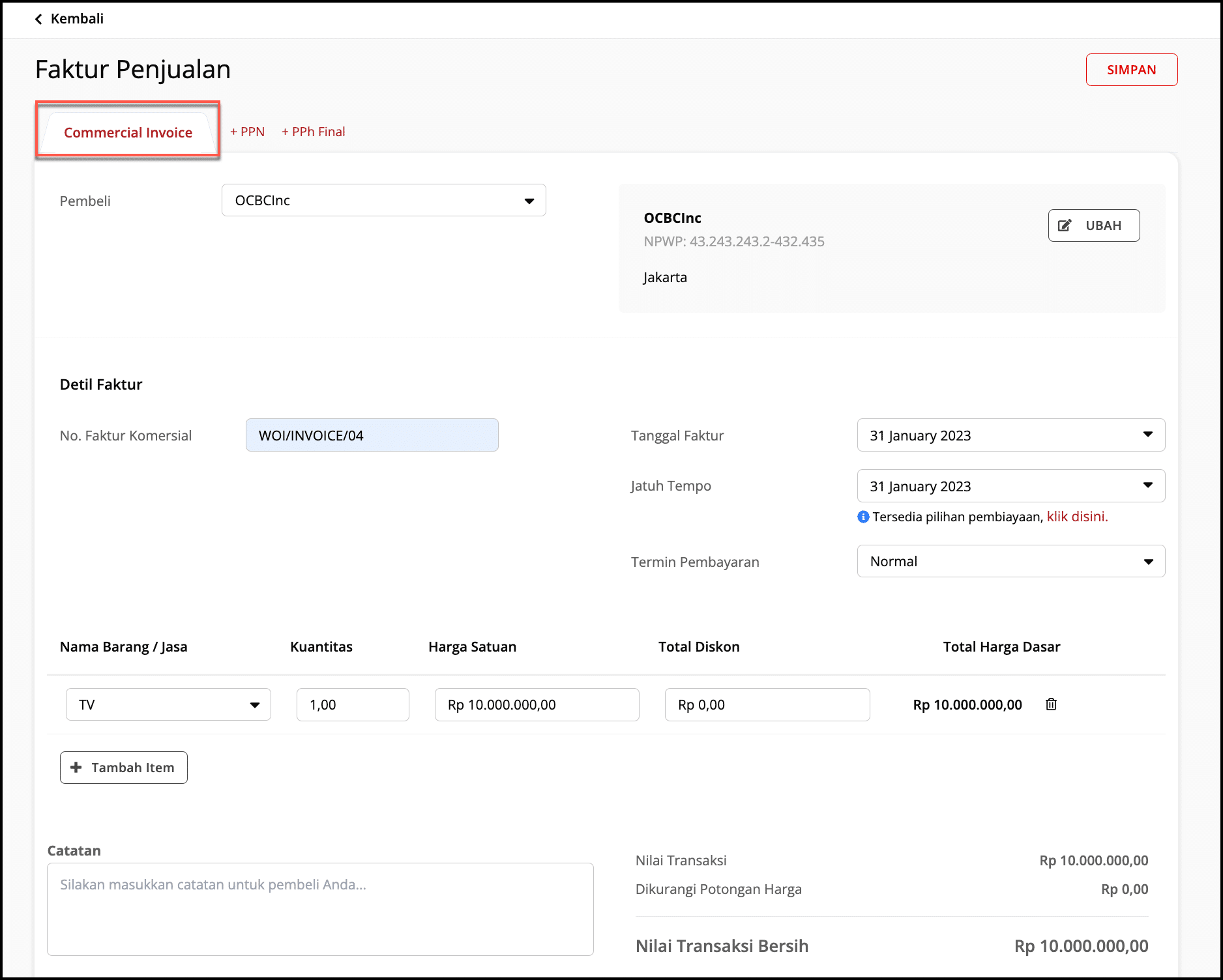

- Anda akan melihat format pembuatan dokumen untuk faktur penjualan, mulai dari commercial invoice hingga PPN/PPh Final. Isi kolom pada format commercial invoice dengan detail transaksi penjualan Anda.

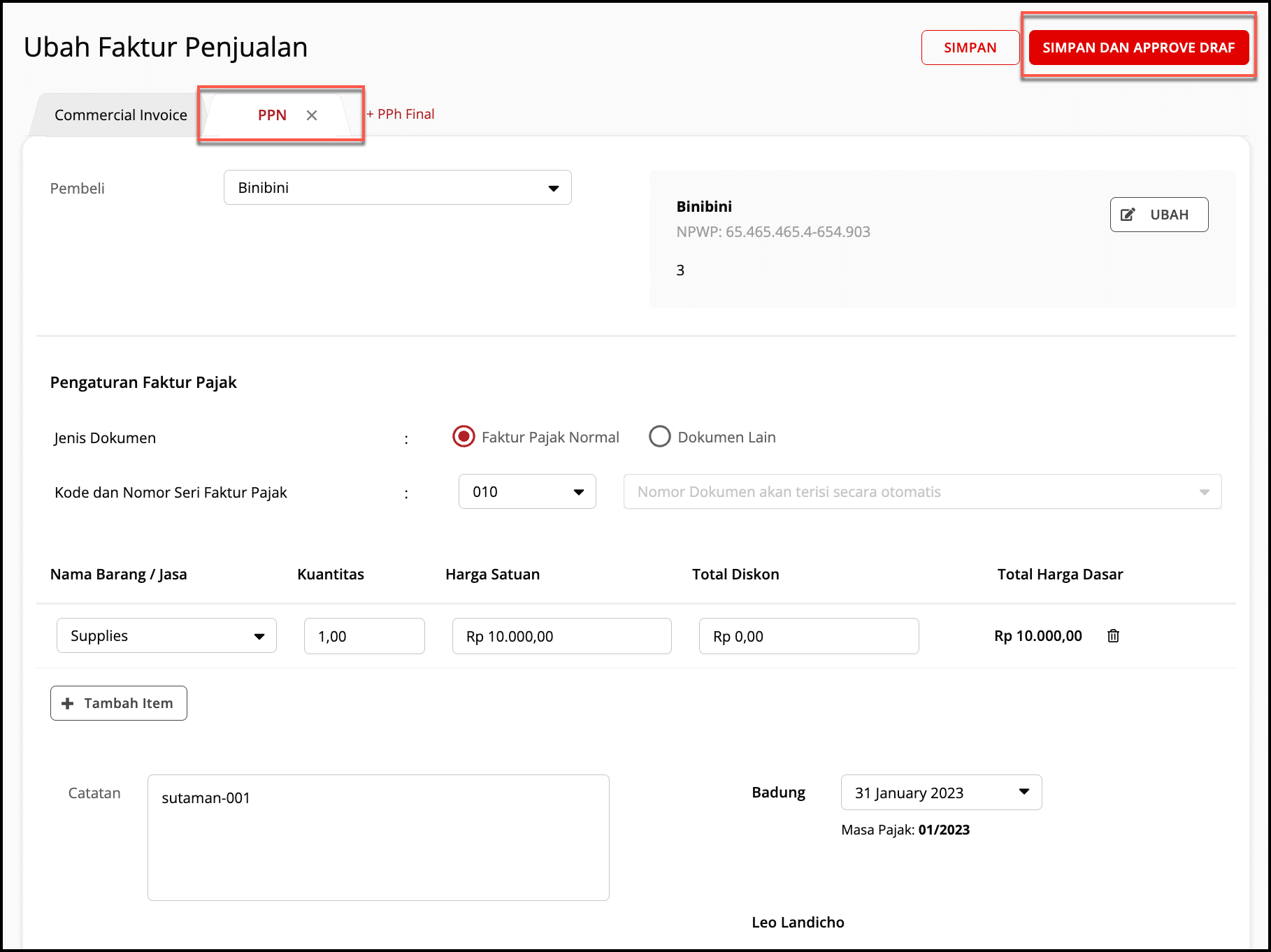

- Lalu, klik tab “PPN” untuk membuat faktur pajak PPN. Isi kolom pada format faktur pajak dengan informasi yang sebenar-benarnya.

- Jika sudah, klik “Simpan” untuk menyimpannya sebagai draf saja, atau klik “Simpan dan Approve Draf” untuk segera mengubah status dokumen menjadi approved.

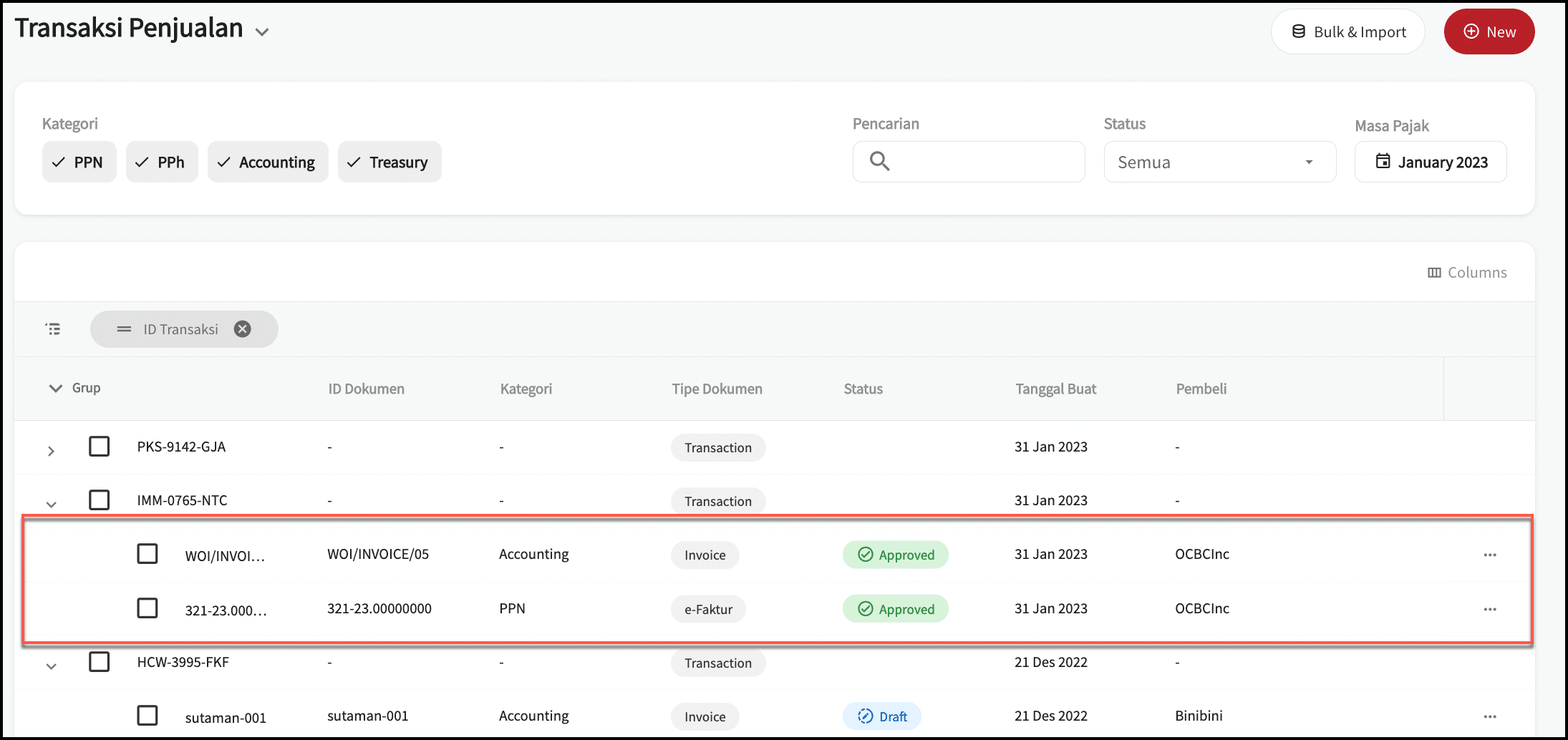

Invoice dan faktur pajak yang telah Anda buat akan muncul pada halaman Transaksi Penjualan. Jika sudah approved, invoice dan faktur pajak dapat dikirimkan langsung ke lawan transaksi Anda. Semua proses ini dapat dilakukan dalam 1 klik saja. Jadi, mulai kelola invoice dan faktur pajak Anda di OnlinePajak sekarang.

Tidak hanya untuk menghitung dan membuat faktur pajak, Anda juga dapat langsung melaporkan SPT Masa PPN dan membayarnya.

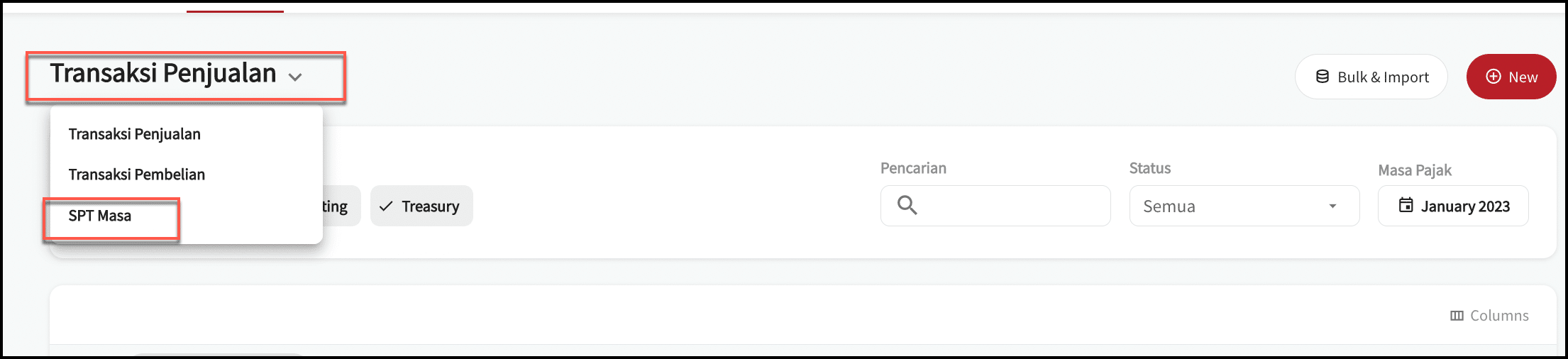

- Pada “Transaksi Penjualan”, silakan klik dan pilih “SPT Masa”.

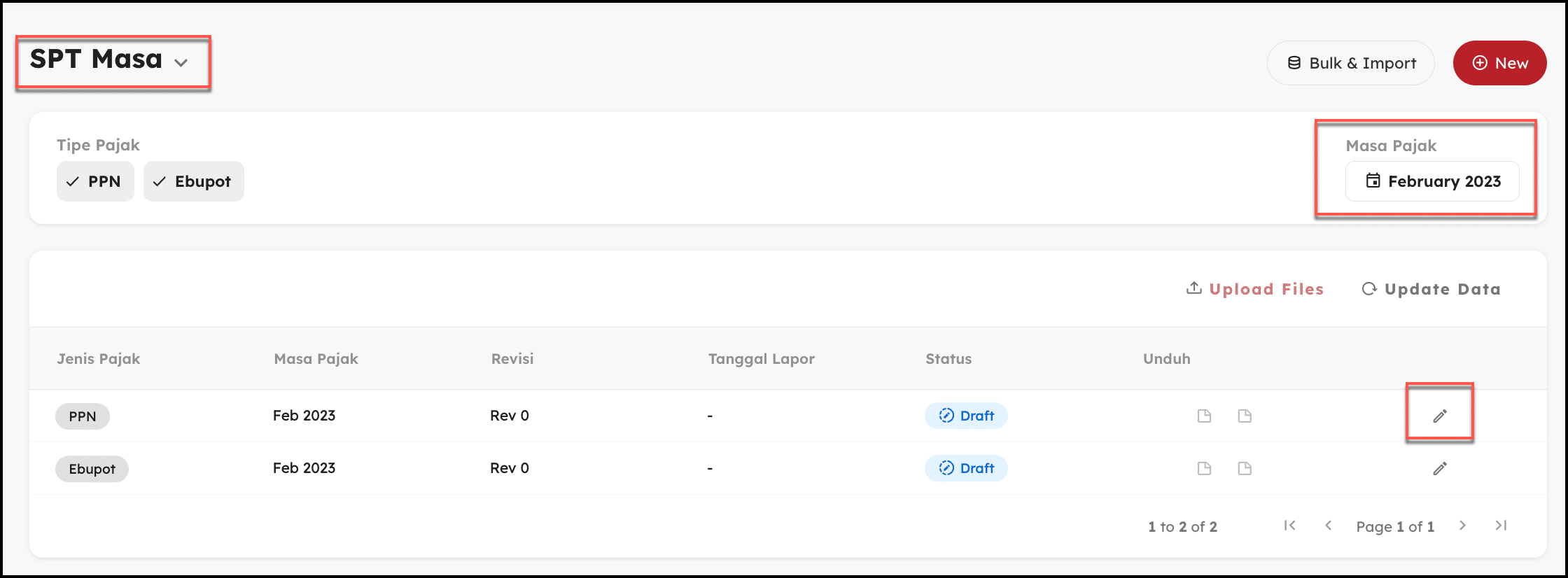

- Klik ikon pensil pada faktur pajak yang ingin Anda laporkan.

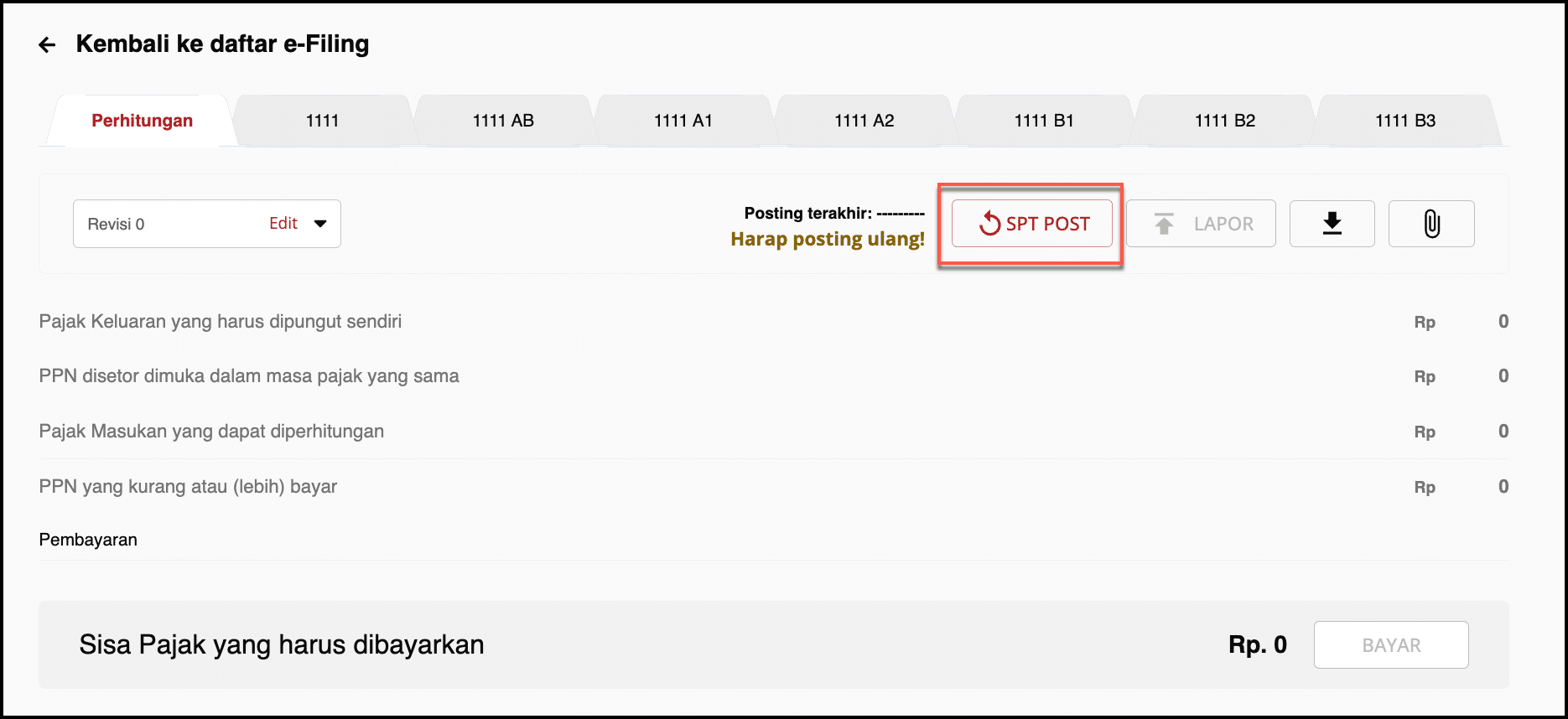

- Klik menu “SPT Post” untuk menghitung PPN yang akan dilaporkan.

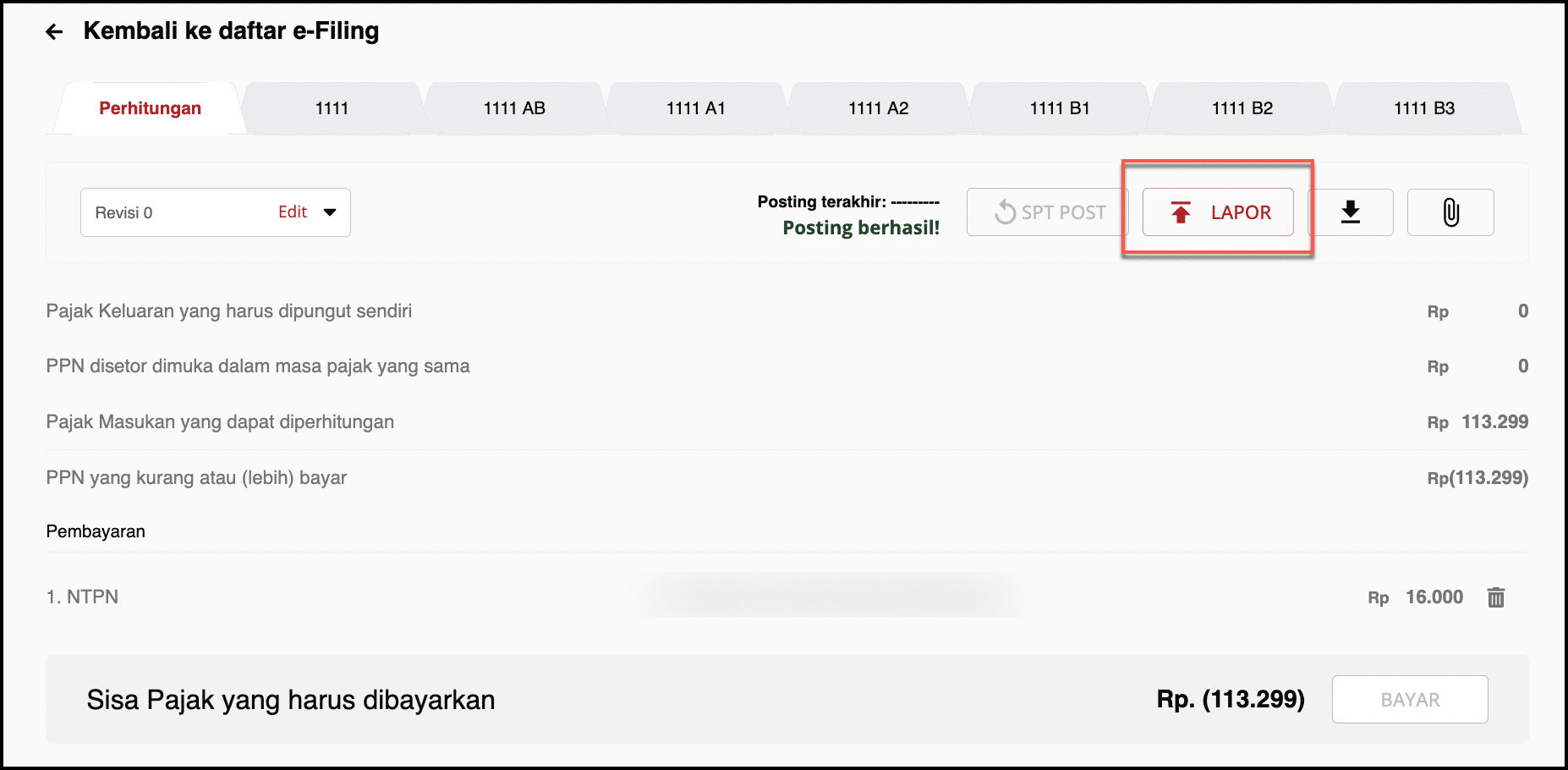

- Jika wajib untuk melakukan pembayaran, silakan klik Bayar. Jika sudah membayar, masukkan NTPN dengan klik “Lapor”.

Anda juga dapat melakukan pembayaran SPT Masa PPN maupun di OnlinePajak. Klik Bayar dan laman akan memproses permintaan Anda untuk melakukan penyetoran pajak.

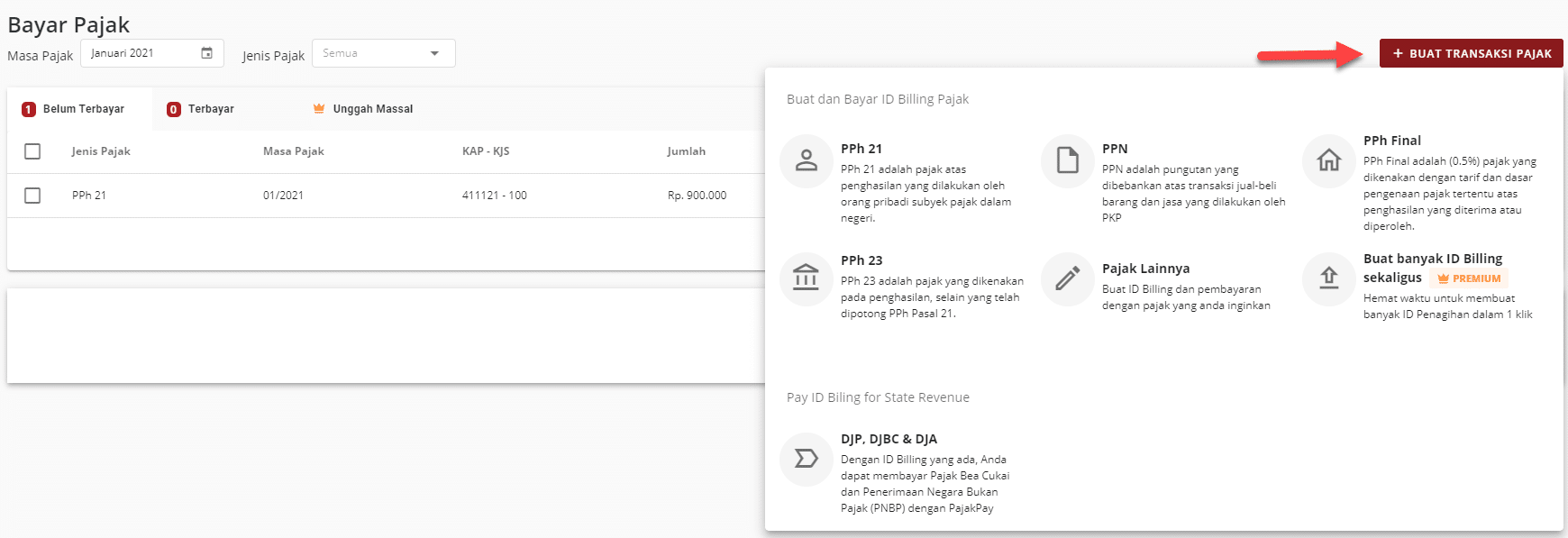

- Pilih masa pajak, Klik “+Buat Transaksi Pajak” dan pilih jenis pajak yang ingin Anda bayarkan.

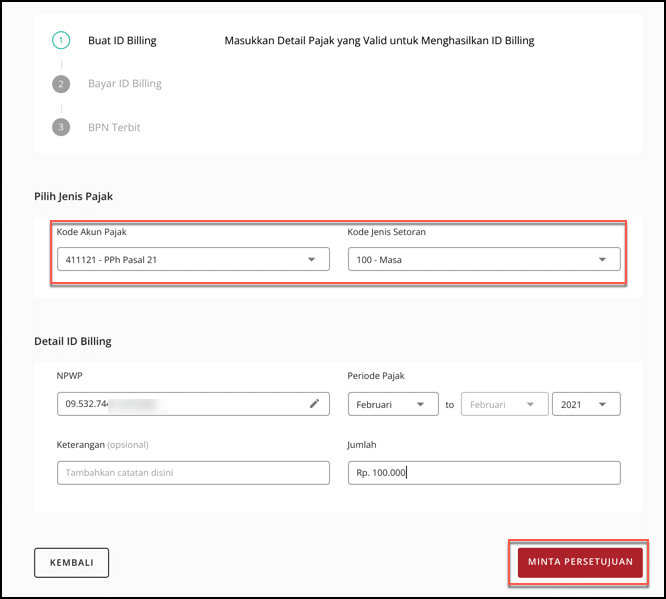

- Masukkan detail pajak yang ingin Anda bayar dengan benar. Jika sudah selesai, klik “Minta Persetujuan”.

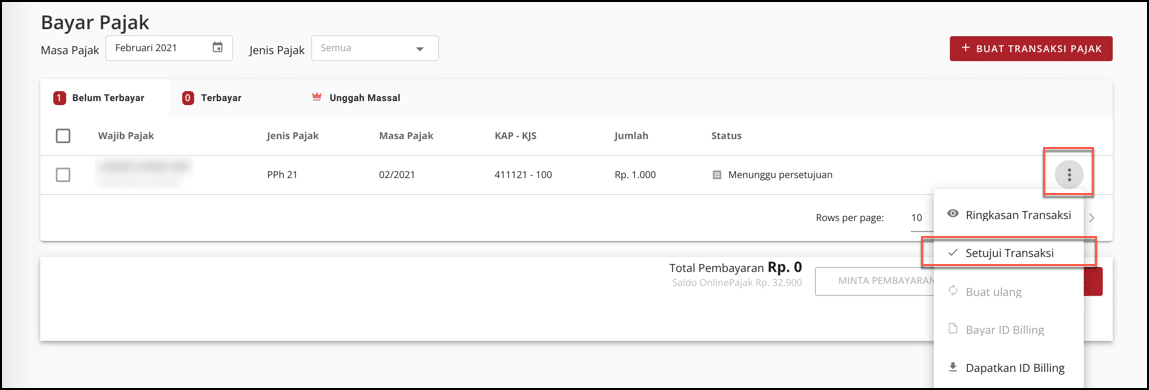

- Selanjutnya, klik ikon 3 titik lalu klik “Setujui Transaksi” untuk melakukan pembayaran pajak.

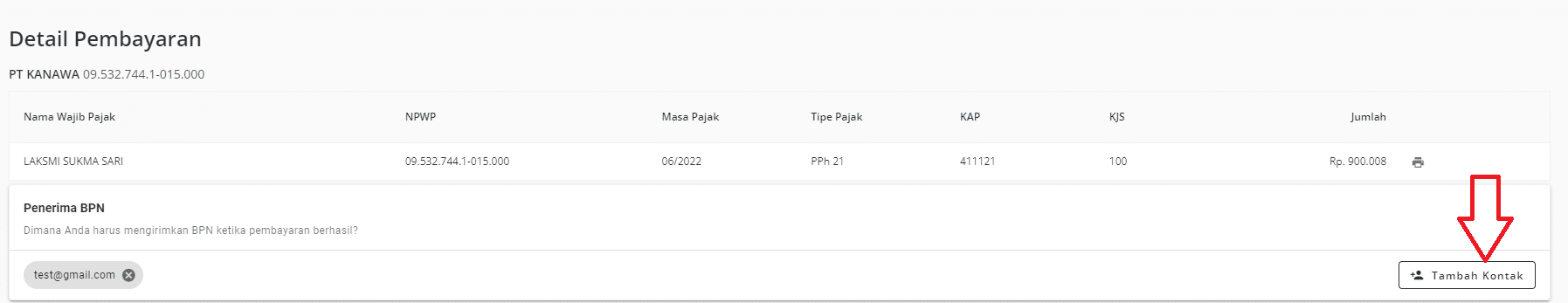

- Anda akan diarahkan ke laman Detail Pembayaran. Klik “+Tambah Kontak” untuk mengisi kontak penerima BPN.

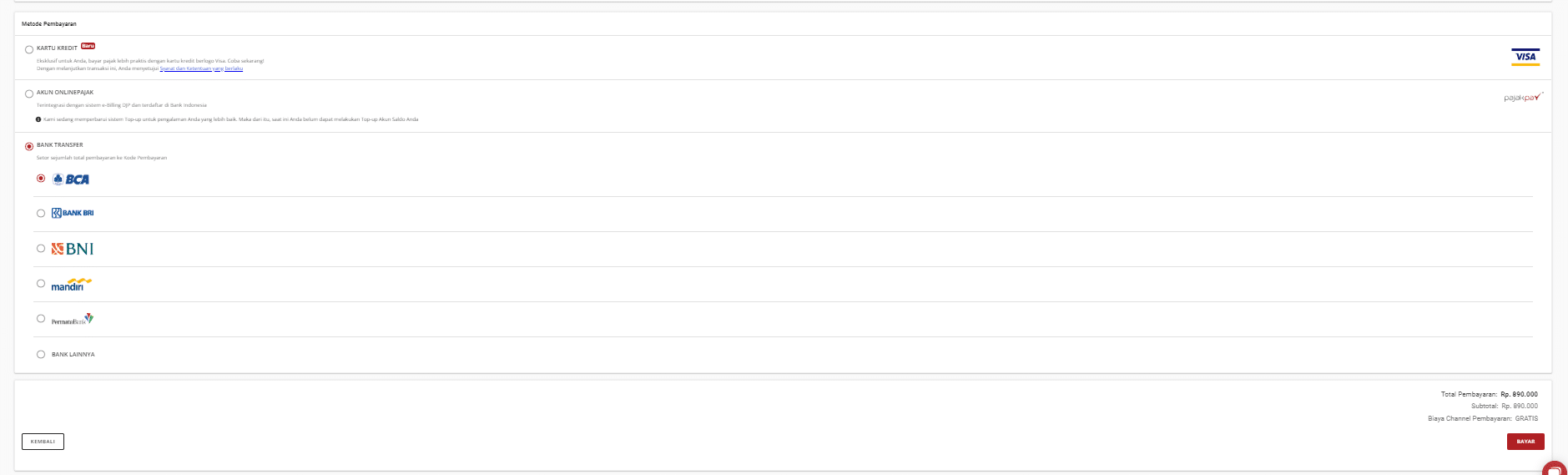

- Pilih metode pembayaran yang tersedia untuk melakukan pembayaran pajak. Jika sudah, pastikan jumlah pembayaran telah sesuai dan lakukan pembayaran.

Jika berhasil, Anda akan melihat NTPN pada ID Billing PPN yang baru saja Anda bayarkan. Silakan masukkan NTPN untuk menyelesaikan pelaporan SPT Masa.

Mulai dari hitung dan buat faktur pajak, melaporkan faktur pajak, hingga menyetorkan PPN, semua proses dilakukan dalam 1 aplikasi terintegrasi saja. Pengelolaan invoice menjadi lebih mudah, dan bantu meningkatkan alur transaksi yang dapat berdampak baik pada arus kas perusahaan. Hubungi tim sales OnlinePajak untuk mencoba solusi otomatisasi invoice ini.